「収益物件」の記事一覧(52件)

カテゴリ:収益物件 / 投稿日付:2022/03/07 18:22

収益物件の売買契約!!

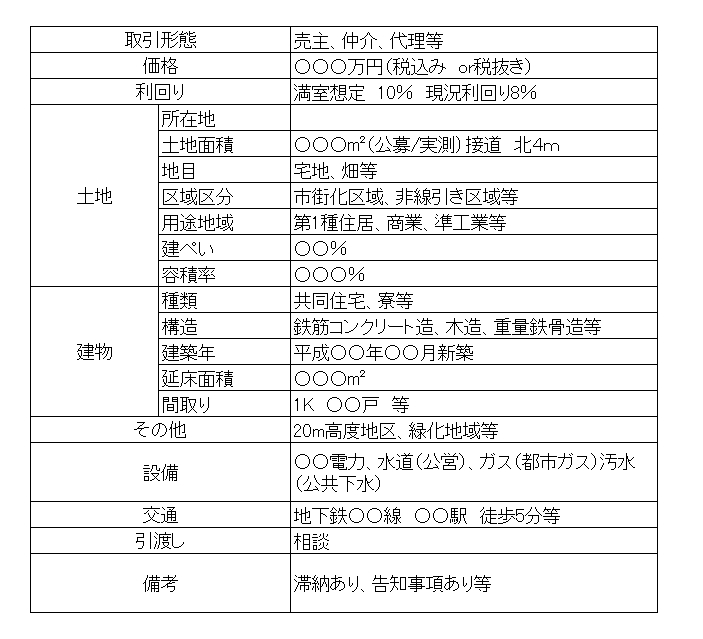

不動産の表示

対象となる不動産の住所、名称、構造、延床面積などが記載されています。

これらの項目は重要事項説明書や売買契約書の最初の方に記載されている最も基本的な事項と

なります。

あまり、ないのですが、販売図面上は、建ぺい率、容積率がOKに見えても実際の不動産の表示では、

土地の面積が少なくなっていて、違反物件になっていることもあるからです。

現金買いの時には、金融機関がチェックしてくれませんので、登記簿と不動産の表示を相互チェック

されることをお勧めします。

売買代金および支払い方法

①売買代金

契約書の中で最も重要な項目となります。

特に売買代金を募集価格から価格交渉をして了解をもらっているような場合は、ちゃんと値下げ後の

金額になっているのかどうかを、良く確認するようにしましょう。

②支払い方法

中間金、残代金の支払い時期および引渡し日も必ず確認しましょう。

通常は、残代金を支払う日に決済と引渡しを行います。

万が一中間金が設定されていて、契約してしまうと、その中間金を払う必要がでてきます。

公簿売買と実測売買

土地の売買契約を結ぶ際に、登記簿に記載されている面積をベースに坪単価をかけて売買代金を

決める公簿売買と、実際に土地を土地家屋調査士に依頼をして計測をしてもらい、

その数値をベースに売買代金を決める実測売買の2つがあります。

公簿売買の場合は、万が一後日計測して公簿の面積よりも狭かったとしても売買代金の差額分の返金

を求めることはできません。

ただ、実測するにも計測費用がかかるため、どちらの方法で売買価格を決めるのかは必ず確認して

おきましょう。

明らかに、杭が入っており、建築当初からの登記簿があれば、ほぼ間違いがないですが、

杭が入っていなかったり、隣地が売買されていたり、境界があいまいな場合は、実測測量での

引渡しを求めた方が安全です。

越境について

古い建物を購入する際には、建物の屋根などの一部が隣の敷地に越境していたり、反対に越境されて

いるようなケースがあります。

万が一越境がある場合は、隣地の所有者とどのような取り決めになっているのかを確認したり、

境界確定測量などを行った上で協議することをお勧めします。

越境は、特に隣地所有者とトラブルになっていなければ、あまり恐れる必要はなく、

解体・再建築時には、越境を解消したり、越境していることをそのままにしておきましょう

ということを覚え書きとしてお互いに了承していることが大事になります。

レントロールが正しいか

売買契約書にはその物件の利回りや家賃は記載しませんが、売買契約を締結する際には、

必ず賃貸借契約書を事前に提示してもらい、レントロールが事前に聞いていたものと間違いないか

確認しましょう。

契約時にレントロールを確認せずに、了承してしまうと、後でレントロールより賃料が低かった

としてもなかなか裁判をしても十分な金額補償が受けられる可能性は低いものです。

賃貸物件の場合は、買付を入れてから契約までの間に賃借人が退去していたり、

退去予告が出ているようなケースもよくありますのでよく注意してください。

建物の取得価格

マンションやアパートを取得する際には、土地と建物がそれぞれいくらの内訳となっているか

よく確認しましょう。消費税については、営利目的の個人や課税事業者の場合「建物部分」に

対して課税されます。

また、取得後の減価償却についても建物部分が対象となりますので、建物の価格割合が多い方が

減価償却上は有利になります。

そして、売買契約書に内訳の記載がない場合は、固定資産税評価証明書を見て、

建物部分の評価額を確認しましょう。

契約解除に関する事項

万が一の時のために、契約が解除となった時にどうなるのかを確認しておきましょう。

ここでポイントとなるのは以下の3点です。

①手付金

手付金については、その金額と手付による解除ができる期限である「手付解除期日」がいつなのかを

必ず確認しておきましょう。

②ローン特約

購入する際に融資を利用する場合は、万が一融資の審査がNGとなった場合に白紙撤回ができる

「ローン特約条項」が記載されているかどうかその期日も含めて確認しましょう。

③違約金

万が一何らかの事情で契約が履行されなかった場合に、いくらの違約金とするのかが記載されて

います。違約金の金額を明確にすることで、万が一の際に損害額を具体的に立証する必要がなくなり

ますが、反対にそれ以上の金額も請求できないため、違約金など損害賠償に関する項目は

よく確認しておきましょう。

売主が宅建業者の場合で買主が個人であれば、違約金の金額は売買代金の20%が上限となります。

固定資産税や都市計画税の精算について

固都税は東京と関西でその方式が異なるため注意が必要です。

東京方式:その年の1月1日を日割り計算の起算日とする

関西方式:その年の4月1日を日割り計算の起算日とする

よって、関西の物件を1~3月の間に購入する際には、次年度の固都税についても同時に精算する

ほうが良いでしょう。

また、なぜこのような違いがあるのかは、慣習としかいいようがないです。

例えば、10月1日に売買する場合は、東京方式の方が、売主が負担する期間が長くなります。

例)10月1日売買

売主負担

東京方式:1月1日~9月30日(9か月分)

関西方式:4月1日~9月30日(6か月分)

買主負担

東京方式:10月1日~12月31日(3か月分)

関西方式:10月1日~3月31日(6か月分)

この場合は、売主側の立場では、関西方式が有利、買主側の立場では、東京方式有利となります。

瑕疵担保責任

瑕疵担保責任の有無とその箇所、およびその期間について確認しましょう。

個人の売主から購入する場合は、現況有姿で瑕疵担保免責となるのが一般的です。

そのため、不動産自体に異常がないか「物件状況報告書」や「付帯設備表」をよく確認するとともに、

契約前に必ず現地を確認するようにしましょう。

地位の承継

売主の地位のうち買主が承継しなければならない地位について事前に確認しましょう。

具体的には、管理会社との管理委託契約、賃貸借契約、プロパンガス契約、インターネット設備など

は引き継ぐことになります。

そして、既存の管理会社から変更したり自主管理としたい場合は、所有権移転までに売主の責任に

おいて管理委託契約を解約するよう記載してもらいましょう。

売買契約書は、とても重要な書類です。

この書類にサインすることは、すべてを了承していることになります。

そのため、契約書類はできれば弁護士のリーガルチェックがおすすめです。

不動産売買契約書は、ものによっては数億円規模の取引となることもあるため、「

気がつかなかった」では済まされません。

なので、事前に不動産会社から契約書や重要事項説明書の写しをメールなどでもらっておき、

弁護士のリーガルチェックを受けることをおすすめします。

くれぐれも、契約締結後に間違いが発覚することのないように、慎重に確認するようにしましょう。

融資が否決されたの際の手続き

先程、契約書の内容で「ローン特約」とありましたが、そのことについて書いていきます。

融資を利用する不動産売買契約においては、契約書に「ローン特約」を盛り込むため、

万が一予定していた金融機関で融資の審査が通らなかった場合でも、本特約により契約を白紙撤回する

ことができます。

つまり、通常の手付解除とは違い、融資が通らなかった場合は手付金も全額返金されることに

なります。ただし、ローン特約による解除をする際には次の2点に注意が必要です。

解除期限内であること

ローン特約による契約解除には、個別の解除期限が定められています。そのため、万が一融資が通らなかった場合に、その旨を売主側に伝えず放置していると、この解除期限を過ぎてしまう可能性があるため注意が必要です。

売買契約を結ぶ際には、ローン特約のタイムリミットである解除期限は必ずチェックしておきましょう。

通知は売主に伝えること

ローン特約によって契約を解除するためには、上記の解除期限までに契約の相手方である「売主」に

その旨を伝えなければなりません。

ローン特約が原因でトラブルとなるケースの多くは、融資が通らなかったことを仲介会社にしか

伝えておらず、売主までその連絡が行き届かなかったことにより発生しています。

万が一売主が知った時点で解除期限を過ぎていればローン特約による解除は認められないため

注意が必要です。

このようにローン特約による契約解除をするためには、売買契約書記載の解除期限までに「売主」に

対してその旨を内容証明郵便によって通知をすることが最も確実な方法となります。

別の金融機関で再度ローン審査にチャレンジしたい場合

通常、ローン特約には融資を利用する金融機関名や融資金額まで詳細に明記しています。

もしもその金融機関の融資が通らなかった場合に、他の金融機関で再チャレンジしたい場合は、

売主からローン特約の変更の合意を取り付ける必要があります。

つまり、「融資利用の特約の変更に関する覚書」に署名捺印してもらうことで、さらに別の金融機関で

融資の審査をすることができます。

この覚書において、新たに利用する金融機関名、融資金額、解除期限などを明記し2通作成して

売主、買主が署名捺印後、双方が保管します。

ローン特約については、個人が売主または買主である場合、その特約の意味や仕組みについて

よく理解していなかったがために、さまざまなトラブルが発生する傾向にあります。

そのため、融資を利用して不動産を購入する際には、ローン特約の条項について細かく確認して、

万が一の時には素早く対処するよう心がけましょう。

本日は、以上になります。

カテゴリ:収益物件 / 投稿日付:2022/03/07 18:20

収益物件の現地調査!!

・入居者に反社会勢力がいないかどうか

・建物が問題ないかどうか

これだけです。

物件の現地調査の際に、具体的に「どこ」をチェックすればよいのか、そして「なぜ」それを

チェックする必要があるのかについて書いていきます。

入居者に反社会勢力がいるかの見極め方

基本的には、反社会勢力の方が入居している物件は、一般市場では売買できません。

契約書の中に、反社会勢力の方が入居している状態で引き渡したことが分かった場合には、

違約金が売買価格の80%などに設定されているため、高額な損害賠償の対象になるからです。

したがって、売買契約上は、反社会勢力の方が入居しているか気にしなくても問題はないように

感じますが、明確に構成員として認定されておらず、微妙な場合というケースが多いのです。

警察に構成員として登録されておらず、明確に反社会勢力とは言えないが、明らかに

おかしいということがあります。

このような物件を取得してしまうと、警察の協力も得られない中、自力で解決を図るか、

見過ごすしかなく、精神的に苦痛を伴うものとなりますので、可能な限り、反社会勢力に近い方が

住んでいる物件は、相当なプロでない限り購入しないようにした方が無難です。

チェックとしては、他の部屋にはないのに、窓やドアに柵が設置されていて、明らかに防御柵と

いえるものがある等違和感を覚える場合は、近隣の不動産業者に必ず確認することです。

これしかありません。今時、XX組のような形で目立つように入居していることはありません。

女性が賃貸契約をして、実際は、反社会勢力の方が住んでいる、というような目立たない形です。

そのため、非常に見極めが難しいのですが、不動産業者に聞くとある程度のことはわかります。

特にXX組の事務所のような場合は、ほぼ不動産業者は把握しています。

不動産業者も彼らともめたくないので、地域のどこどこに何があるかを把握しておかないと営業が

できないからです。

その時に確認する業者としては、売買を中心に扱う不動産業者と賃貸を中心に扱う老舗の不動産業者の

両方に聞いてください。

意外にも、賃貸中心の不動産会社の方が、精通している場合があります。

個別の部屋に変な人がいるかどうかは、賃貸仲介の方が出会う可能性が高いからです。

あと、現地に見に行った際に、住民の方と話せる機会があれば、不審な人がいないかを確認すること

もかなり有効です。

ただし、その時には、自分の身分とアパートの購入予定者であることをきちんと伝えないと、

不審者と思われます。

警察に行き確認する方法もありますが、本当に危険性が高いと思えるケースのみになると思います。

警察では、暴力団対策としてどこに住んでいるかを把握していますので、教えてもらうことは

可能です。ただ、警察で登録されているような物件であれば、一般の流通市場に載せられないので、

ほとんど可能性が低く無視してもよいくらいの確率でしょう。

建物調査でチェックすべき項目とは

購入予定の収益物件を現地調査する際には、最低でも以下の項目については押さえるように

しましょう。

①管理状況

まず確認すべきは物件自体の「管理状況」です。

「共用部分はきれいに掃除されているのか」といった基本的な部分は、購入する前に必ず確認が

必要です。特に区分マンションの場合は、管理組合が委託した管理会社が管理を行なっているため、

管理会社を容易に変更することができません。

そのため、既存の管理状況が良好であるかどうかは非常に重要な要素となるのです。

管理状況を把握するために必ず見るべき場所は以下の通りです。

1:エントランス部分

物件のエントランスはまさに「顔」です。

そこが汚いマンションは、どんなに家賃を下げても決まりません。

そのため、エントランス部分の清掃状況は細かくチェックします。

ここが、汚いマンションは、当然値下げ交渉に使うのもありです。

2:ゴミ置き場

管理状況をチェックする上で、最も手っ取り早い方法は「ゴミ置き場」を見る事です。

特にその物件専用のゴミ置き場がある場合は、その場所の管理状況がイコール物件全体の管理状況と

言ってもいいほど、如実に反映されています。

ゴミ置き場がきれいに掃除して整頓されていれば、一安心と言えます。

反対に、ゴミの分別もされておらず、虫が湧いているような場合は、管理状況だけでなく、

入居者の属性にも疑問が出てくるため値下げ交渉の材料に使うのもありです。

②劣化状況

管理状況の次に見るべきは「劣化状況」です。

建物は新築でない限り、必ずどこかしらが劣化しています。

この劣化状況をチェックする際のポイントは、以下の2点です。

1:劣化の程度が「築年数相応」と言える状態か

中古物件の場合は必ず劣化しています。

ポイントは、その劣化状況が築年数と比べてどうなのかということです。

例えば、タイルの剥がれが所々見受けられる場合でも、築年数5年の場合と10年の場合とでは

その意味がまるで変わってきます。

劣化していることが悪いのではなく、「劣化速度」が早いかどうかという観点から見る事が

重要なのです。

具体的な項目として、クラックの程度、雨漏りの程度、木造の場合はシロアリ、床の傾きや

腐っていないかどうかなどについては必ずチェックしましょう。

【建物のチェック】

・建物の傾き:周辺の地盤と段差がないか、建物の基礎にひび割れが入っていないか

・雨漏り:RCで屋根に登れる場合は、防水状態を確認。木造等は軒天を確認

・塗装:外壁の状態

・水回り:お風呂が人気のないバランス釜か、トイレが和式か、赤水が大量に出ていないか

・シロアリ:柱や床がぶよぶよしていたら、専門家に確認要

2:劣化を補修するために必要となるおよその費用

劣化箇所が分かったら、次に確認すべきは劣化を改善するためにどの程度の費用が将来的に

必要になるかと言う事です。

例えば、屋上防水が劣化してきているのであれば、それを修繕するためにはいくらの費用がかかる

のか、鉄部が錆びているのであれば,鉄部塗装にいくらかかるのか、といった事を同時に

確認しておくことが重要です。

なぜなら、中古物件に投資する際に、こういった大規模なリフォームが必要になる場合は、

必ず購入価格にプラスして見積もってから利回りを計算する必要があるからなのです。

したがって、現地調査に行く際にはできる限り前もってリフォーム会社も同席してくれるよう

手配し、当日一緒に劣化状況をチェックしてもらうと良いでしょう。

最初のうちはリフォーム会社の立会いは有料となるでしょうが、何度も同じリフォーム会社を使って

施工しているうちに、無料で来てくれるような信頼関係を構築することが理想です。

③レントロール

事前に売主から入手していた情報通りに稼働しているかどうかを現地でチェックします。

例えば、賃借人と別人の表札が出ていないか、現状空室の部屋数が事前の情報と合っているかなど、

既存の情報との答え合わせを行ないます。

売主の中にはほとんど物件現地を見た事がない人も多く、売主自身もレントロール通りに

稼働できているかどうか正確に把握できていない場合もあるため、必ず自分自身の目で見て

確認するようにしましょう。

④周辺調査

物件の周辺情報として特に重要なのは「環境面」です。

例えば、臭い、音、振動といったいわゆる人の「五感」で感じる部分については、

現地に行ってみないと分かりません。

図面上だけで判断すると、こうした五感に関する情報が完全に抜け落ちてしまいますので、

現地に行った際には必ず五感で感じた情報をしっかりメモするようにしましょう。

現地調査をするもう一つの意味とは

このように現地調査をすることで、本当に投資に値する物件なのかどうかを見極める事ができます

が、現地調査の目的は値下げ余地を探ることです。

現地調査によって何らかの「マイナス要因」が見つかれば、それを理由に交渉することができます。

価格交渉!!

不動産投資で安定的な収益を上げて成功を収めるためには、「キャッシュフロー出る収益物件」

を入手する必要があります。ですが、そもそもキャッシュフローの出る物件であれば、

現所有者がそう簡単に手放したりはしません。

では、どうすればキャッシュフローの出る=高い利回りの収益物件を入手する事ができるのでしょうか。

その答えは「価格交渉」です。

すなわち、高利回り物件は始めから市場に出回っているのではなく、価格交渉によって売買価格を

値下げしてもらうことで、結果的に高利回りとなる収益物件を「作り出す」必要があるのです。

そこで今回は収益物件を入手するにあたっての「価格交渉」のポイントやテクニックについて

書いていきます。

価格交渉の切り札となる売主の2つの「弱点」とは

不動産売買における価格交渉は、非常に高度なテクニックを必要とします。

ただ、ポイントさえ押さえてしまえば、価格交渉を制することは十分可能です。

不動産売買の価格交渉において最も重要な事は、相手、つまり売主の「弱点」を見つけてそこを

攻めることです。不動産の売主には主に次の2つの弱点となり得るポイントがあります。

ポイント①売主の売却理由

まずポイントとなるのは、売主の「売却理由」です。

すなわち、なぜ売主がその不動産を売ろうと思ったのかの「動機」が、価格交渉において

非常に重要な要素となります。

弱点となり得る「動機」としては、主に次の通りです。

1:諸事情により賃貸経営を引退しようと思っている。

「賃貸経営が面倒になった」などの理由で売りに出している場合は、比較的売却のタイミングを

急いでいる可能性があり、価格交渉が通る可能性が高くなります。

できれば、なぜそう思ったのかまで詳しく聞ければよりベストでしょう。

2:相続対策として不動産を処分しようとしている。

一番お勧めがこの「相続」絡みのパターンです。

相続を原因として不動産の売却を検討するケースとしては、以下の2パターンがあります。

・自分の死後に子供たちが不動産を奪い合うことになって遺産分割協議が難航することを防ぐために、

予め売却して現金化しておき、遺産分割をしやすくするというパターン

・親の死後、相続税の納税資金が足りないため、不動産を売却して現金化するパターン

どちらのパターンでも共通していることは「売り急いでいる」ということです。

売り急いでいる売主ほど価格交渉がしやすいため、交渉を有利に運ぶ事ができます。

特に納税資金の確保のために売却を検討している場合は、相続開始後10ヶ月以内という期限が

あるため、なおさら価格交渉が通りやすくなります。

もしもこういった案件を見つけた場合の交渉上のポイントは、ご自身が「買うことのできる買主」で

あるとアピールする事です。このような案件には多くの不動産投資家や不動産会社が群がってきます。

そんな時に自分に優先的に売ってもらうためには、自分が確実に買える買主、

つまり融資審査が通る内諾をすでに得ている、もしくは現金一括で購入できるといった情報を

売主に伝える事が重要となります。

売主はたとえ指値が低くても、確実に買ってくれる買主を優先する傾向があるためです。

ポイント②不動産自体の弱点

実際に価格交渉をする際には、真っ向勝負で「100万円値引いてください」と言ったところで、

それで価格が下がる事はまずないでしょう。

売買価格を値下げしてもらうためには、必ずその「根拠」が必要になると考えましょう。

つまり「○○だから○○円安くして」という理由付けをすることで、価格交渉の成功率をぐっと

高める事ができるのです。値下げしてもらうための主な「根拠」としては、

次の2つの要素があります。

・管理状況や劣化状況

不動産自体の今現在の保存状態を細かくチェックして、もしも不具合があったり築年数以上の劣化が

見られるような場合については、それを根拠として値引きを要求します。

そのため、価格交渉をするためには、自ずと事前に物件現地を見学する必要性も出てきます。

できれば現地を見学した際に、リフォーム会社にも同行を依頼して、修繕が必要な箇所などの

概算見積もりをとってもらい、その金額をベースに値下げ交渉をもちかけるとより説得力が

増すでしょう。

・収益評価や積算評価からの価格交渉

もしも物件自体の保存状態が完璧だったような場合は、実際にその価格で収益評価を計算したり、

積算評価を計算する事で、割高感があるようであれば値下げ交渉をしましょう。

例えば一部屋あたりの家賃設定が周辺相場よりも低く設定してあるなどの事情があれば、

それをもとに収益が低くなるとして価格交渉をもちかけることができるでしょう。

価格交渉は売主との「コミュニケーション」と「心理戦」

不動産売買における価格交渉は、店先で大根1本を値切るのとはワケが違います。

大抵の場合、売主はある程度まで価格交渉されることを予測して募集価格を設定しています。

そのため、適切に売主の弱点を突くことができれば、最低でも価格交渉を見込んで上乗せしていた

金額程度は値引きできるはずなのです。

価格交渉には多少の経験も必要なため、最初のうちは苦戦するかもしれませんが、

売主の話をしっかりと聞いて対応する癖をつければ、そのコツもすぐにマスターすることができます。

買付

不動産投資において収益物件を購入するためには、まずは「買付」という手続きを行います。

買付とは

買付とは簡単に言うと、「この物件を買います!」という意思を売主側に伝えることです。

買付は口頭で行なうのではなく「買付申込書」や「買付証明書」という書面を作成して売主に

提出して行ないます。

買付の目的と効力とは

買付を入れる主な目的は、その物件を「押さえる」ためです。

不動産売買は売買契約をするにあたってさまざまな準備が必要なため、今日の明日で契約ができる

わけではありません。

そのため、その間に他の買主に売られてしまわないよう、売主に物件を押さえてもらうために

買付を入れます。

ただし、これはあくまで買主から売主に対しての「お願い」であって、買付申込書自体には契約書

のような法的拘束力はありません。

そのため売主がこれを無視して他の買主に売ってしまったとしても、なにも言えませんし、

反対にこちらから買付を取り下げても何ら問題はありません。

ただ、本当に買うつもりもないのに買付を入れると不動産会社からの信用を失ってしまい、

物件を紹介してもらえなくなりますので注意しましょう。

以上、センチュリー21SEEDでした!!

カテゴリ:収益物件 / 投稿日付:2022/03/06 18:09

登記簿謄本続編

登記簿謄本

登記簿謄本は、1つの土地または建物ごとに記録されます。

登記簿謄本は、大きく分けると、「表題部」「権利部甲区」「権利部乙区」に分かれます。

表題部は、不動産の表示について記載されており、権利部は、権利関係についての表示が

記載されています。

【表題部とは】

表題部とは、不動産(土地または建物)の所在や地積など不動産の状況を表しているものです。

物件資料を取り寄せた時に、もらう物件概要書にも記載されている土地・建物の情報と同じ内容に

なっています。

・どのような構造の不動産か

・どれくらいの大きさの土地、建物か

したがって、表題部を見れば、物件概要書記載の土地、建物が間違っていないかを確認できます。

【土地の表題部】

土地の「所在」「地番」「地目」「地積」などが記載してあります。

・「所在」:土地の所在地が書かれています。

・「地番」:一筆ごとに元々土地につけられていた番号のことです。

実際の住所表示とは異なるので注意してください。

・「地目」:その土地が何のために使われているか、「田」「畑」「宅地」「山林」など

その土地の利用目的を表しているものです。

これは、現在宅地利用されていても、田、畑になっていることがありますが、

特に問題ありません。単に、修正登記をしていないだけのことです。

・「地積」:土地の面積。物件概要書の土地の面積とあっていることを確認します。

【建物の表題部】

建物は、「所在」、「地番」、「家屋番号」、「建物の種類」、「構造」、「床面積」、

「付属建物の表示」などが表記されています。

・家屋番号:建物を特定するための番号のことです。

土地と同じように建物にも「家屋番号」という番号が付けられています。

何個もの建物が建っている場合には、「XX番の1」「XX番の2」などと表記されます。

・種類:建物の使われ方を表しています。

収益不動産でいえば、戸建ての「居宅」、アパートの「共同住宅」、

事務所・店舗ビルの「事務所」・「店舗」になります。

・構造:「木造」「鉄骨造」「鉄筋コンクリート造」など建物の構造と屋根の種類、

階数が表記されています。

・床面積:各階ごとの面積。注意点としては、実際の建物と登記簿記載の建物の大きさが

異なるケースがあります。

よくあるのは、車庫で登記していたが、車庫部分を事務所利用している場合などです。

この場合は、容積率オーバーの違反物件の可能性が高くなります。

・付属建物の表示:車庫や倉庫など建物に付属する建物がある場合に表記されます。

権利部甲区

登記簿謄本で一番重要な権利部の甲区の欄です。

【甲区には所有権に関する権利が記載】

「甲区」(権利部甲区)は、登記簿謄本の中で一番大切な権利に関係する登記がされています。

アパートを購入したら、所有権移転の登記を行い、「甲区」に所有者が自分であることが

記録されるのです。

【甲区に記載されている事項】

甲区に記載されている事項は、「順位番号」「登記の目的」「受付年月日・受付番号」

「原因」「権利者その他の事項」です。

・順位番号

順位番号は、登記された順番を表しています。この順位番号によって、権利の優劣が決まってくる

大切なものです。特に乙区では、この順位番号が権利関係を見る上でとても重要になってきます。

・登記の目的

中古物件を購入するときは、「所有権移転」となり、建物を新築する場合は、

「所有権保存」など登記する目的を表しているものです。

・受付年月日・受付番号

受付年月日は、登記を受付けした日付です。受付番号は、受付けした登記に付けられる番号です。

これらの日付は登記の優劣を決めるときに、大切になってきます。

・原因

所有権に関する権利をどのように得たかの原因を示しています。

「売買」「相続」「贈与」などが挙げられます。

・権利者その他の事項

権利者が誰かを表しています。所有権移転したら、自分が所有者であることがわかるように、

所有者の名前が記載されます。持ち分の場合は、持ち分を持っている人全員が持ち分とともに

名前が記載されます。

甲区でだれに所有権があるのかわかる!

「所有権」は、ひとつの不動産について一つしか成立できない強い権利です。

そのため、不動産の権利を見るときに、この甲区で記載されている所有者がだれか?

がとても重要なのです。

権利部乙区

「乙区」では、不動産の所有権以外の権利に関する事項が記載されています。

所有権以外の権利が記載されている

アパートなどの不動産投資の際には、不動産の「所有権」とは別に、いろいろな権利が発生します。

銀行には、その不動産に対する抵当権や根抵当権、質権などの「担保権」や土地の所有者に対する

地上権や賃借権などの「用益権」などがあります。

担保権は、借入(債務)が返済できなかった場合に、その不動産を売却してその代金から

返済を受けることの出来る権利です。

- 通常は銀行が担保権を持っています。個人が貸し手であれば、個人でももちろん設定は可能です。

- 用益権は他人の不動産の使用ができる権利のことです。

所有権は、ひとつの不動産に一つしか権利がありませんが、抵当権や用益権は一つの不動産に

複数権利が存在することができます。

乙区に記載されている事項

乙区は、「順位番号」「登記の目的」「受付年月日・受付番号」「原因」

「権利者その他の事項」です。

・順位番号

順位番号は、「登記された順番を表していて権利関係の優劣を決めるもの」です。

順位がとても重要な意味を持っており、誰がその不動産に優先的な権利を持っているかは

この登記の順位番号によって決まります。

例えば、自宅をA銀行に抵当権を入れている状況で、不動産投資を開始しました。

収益不動産には、B銀行が融資を付けてくれましたが、自宅にも共同担保として抵当に入れたい

というケースです。収益不動産の担保評価が不足していると、自宅に余力がある場合は、

2番抵当でもいいので、抵当に入れる場合があります。

そうすると、自宅に対しては、

・A銀行は1番抵当権

・B銀行は2番抵当権

が登記されます。この場合は、自宅の不動産に対しては、A銀行に優先権があり、

A銀行の債権が優先的に返済されることになります。

・登記の目的

所有権以外の権利についてどんな目的で登記がされたのか?を表しています。

・受付年月日・受付番号

受付年月日は、登記を受付けした日付です。

受付番号は、受付けした登記に付けられる番号です。

これらの日付は登記の優劣を決めるときに、大切になってきます。

・原因

権利を得た原因を記載しています。抵当権の場合であれば、お金を借りる契約をしたことが

原因となりますので、お金を借りる際に契約した「金銭消費貸借」という文言が入ります。

・権利者その他の事項

権利の内容について記録されています。

収益不動産を購入する際には、ここは必ず見ておきましょう。

売主が銀行から借り入れている場合は、銀行の抵当権がありますし、無借金ならここに記載が

ありません。

抵当権が入っている場合には、「債権額」「利息」「損害金」「債務者」「抵当権者」などが

記載されますが、一番重要なのは、「債権額」と「利息」です。

ここをみることで、売主の状況が推測できるようになります。

債権額は設定した日なので、年月が経過していたら、その分を割り引いて、どのくらいの残債が

残っているかを推測するのです。

なぜ、残債をチェックをするかというと、残債よりも低い金額だと、買付が通らない可能性が

高いからです。

収益不動産を売却した際に、借り入れが全額返済できなければ、売却自体が成り立たないからです。

そのため、この残債がどれくらいあるかは、概算ではじくようにします。

価格交渉ができるかどうかを見極めるポイントになります。

物件の評価(積算評価・収益評価)

不動産投資を継続して行なっていくためには、銀行から連続的に融資を受けていく必要があります。

不動産投資において銀行から融資を受けるためのポイントは、投資対象となる物件をその銀行が

「どう評価しているのか」をよく理解する事です。

この事は銀行融資を活用する上で、とても重要です。

なぜ銀行は投資物件をチェックするのか

銀行側が融資をする際に最も恐れている事は、「貸したお金が返ってこなかった場合」のことです。

そのため、投資対象物件が実質的にいくらの価値があるのかという点は、銀行側にとって、

とても重要な要素です。

銀行は2つの視点で担保価値を計っている

銀行が投資対象物件を評価する際には、次の2つの評価方法を用いて評価を行い、

最終的にはそれらを総合して融資をするかどうか判断します。

①積算評価

積算評価とは、一言で言うと「不動産の資産価値」のことで、土地と建物のそれぞれの現状の価値を

一定の方法で査定し、それらを合算して評価することです。

具体的な計算方法は以下の通りです。

【土地の評価】

土地面積×路線価(宅地1㎡あたりの評価額)

※商業地域や東京都心部などの場合は、土地の評価額がこの計算式で求められる金額よりも

上乗せされるケースがあります

例えば、100㎡の土地で路線価が20万円だとすると、100×20=2,000万円が土地の評価額

となります。

【建物評価】

再調達価格×建物面積×(法定耐用年数ー経過年数)/法定耐用年数

再調達価格とは仮にその建物を建てるとした場合に、1㎡あたりで必要となる費用のことを言います。

再調達価格については、次のようにルール化されています。

鉄筋コンクリート:20万円前後

重量鉄骨:18万円前後

木造:13~16万円前後

例えば、床面積300㎡で築10年の鉄筋コンクリートだとすると、計算式は以下のようになります。

20×300÷47×37=4723万円

このようにして算出した土地評価額と建物評価額を合算した金額を、積算価格と言います。

②収益評価

積算評価は「不動産の資産価値」に着目した評価方法であるのに対し、収益評価は「不動産の収益性」

に着目した評価方法となります。

簡単には、不動産投資における家賃などの収入からさまざまな支出を差し引いた上で、

ローンの返済ができるのかどうかという観点から評価をします。

これは、不動産投資家自身にとっても非常に重要な問題ですので、不動産投資をする際には、

必ず自分自身でもこの収益評価を行なう必要があります。

【収益評価の考え方】

満室収入(もしくは現況収入)×80%>現況金利+2%の返済額

①収入について

既に満室の状態であれば満室時の合計家賃収入をベースに計算することもできますが、

一棟マンションなどの場合は空室が出る可能性が高いため、銀行が行なう評価では、

空室リスクや諸経費などとして20%~25%程度は織り込みます。

よって、実際は満室時の合計家賃収入の80%程度を収入として評価をします。

②返済額

これに対し支出となるローンの返済額は、現状金利でそのまま算出するのではなく、

リスク金利としてそこにさらに2%を加えて計算をします。

大まかに言うと、収入は実際よりも少なめに、支出は実際よりも少し多めに見積もる事で、

余裕をもたせた評価をするのです。

上記収入と返済額を先ほどの計算式に当てはめて、収入が上回っていることが大前提となります。

収益評価は「返済比率」がポイント

返済比率とは収入のうち、どの程度の割合を返済に回しているのかの比率のことを言います。

具体的には、毎月の返済額÷毎月の収入で導き出します。

この返済比率が低ければ低い程、その投資は「安全」であることを示しています。

銀行の考え方としては、満室時の合計家賃収入で返済比率を計算した場合に「50%未満」となること

が、収益評価クリアの一つの目安となります。

この際の返済額は法定耐用年数から経過年数を引いた年数を融資年数として、

現在の貸し出し金利を当てはめて計算をします。

この返済比率が50%を超えていると、銀行側から危険と判断される可能性が高くなります。

融資を連続して受けるためのポイント

銀行側から連続して融資を受けるためには、この積算評価と収益評価の2つを上げていくこと

がとても重要となります。

最近は、銀行が「積算評価」を重要視する傾向にあるため、できる限り資産価値のある不動産を

中心に物件選定をするとより融資が受けやすくなります。

本日は、以上になります。

カテゴリ:収益物件 / 投稿日付:2022/03/06 18:06

レントロールとは

机上でレントロールを確認するステップ

【ステップ①:収入が正しいかを確認する】

・家賃表はそもそも間違っている可能性があること

不動産業者に悪気はなくても、家賃表が間違っていることがあります。

家賃自体であったり、家賃の合計の集計であったり、そのため、家賃表をざっとみて

おかしな家賃がないかどうか、家賃の合計値をざっと暗算できるようにしておきましょう。

・家賃表には記載されていない収入があるケースがあること

代表的なのは、自販機、アンテナ収入、コインランドリーです。

これらを含めて家賃表を見る必要があります。

・水道代を収入に含めている場合がある

水道代を固定にしている場合があります。各部屋2000円等です。

そのため、水道代は収入であるのは、いいのですが、この時に支出として水道代を払う必要が

ありますので、すべてを収入にすると利回りを見誤ります。

水道代については、収入に記載されていても収入から外すか、最大でも50%分までにするのが

妥当です。

不動産業者から水道代の支出が取れるのであれば、その水道代費用を教えてもらってください。

その場合は、水道代受領分から水道代支出を引いた金額を収入としてください。

例えば、1棟マンションで1Kが28部屋あります。

各部屋から2000円受領しているので、28部屋×2000円=56000円/月が収入に計上されます。

そして、支出としては、約4万5千円~6万円/2か月のため、1か月あたり、2万2千円~3万円程度

になります。したがって、収入対比で50%前後程度になります。

【ステップ②:家賃が適正かを分析する】

・現状家賃に引き直す(昔入居している人は家賃が高い)

10年前以上に入居している方もいます。そのような方は、家賃が高いままになっています。

現在の家賃と2万、3万違う場合もあります。

現状の実力を見る上では、現在の家賃に引き直すことが必要です。

この作業を怠ると、取得後に退去ごとに利回りが低下していくことになります。

確認の方法は、Homes、Suumo、atHomeなどの大手ポータルサイトで同じ条件で

入れて確認します。

・同じ法人の複数入居の割合を確認する(同じ法人の入居率:30%以内)

法人が一括借りしているケースは、そもそも融資が難しいです。

どのくらいの割合だと危険かというと、30%以上を同じ法人が一括借りしている物件は

気を付けておいた方がいいでしょう。

なぜかというと、シングルとファミリーで若干違いますが、毎年20%程度が入れ替わると

想定してください。その入れ替えに、法人一括借りの入居者が一斉にでていくと、

50%が入れ替わり=空室募集の対象となります。

そうすると、募集が大変になり、返済に困るケースがでてきます。

返済比率50%を想定しているので、50%の空室で、返済がやっとで、その他の経費は持ち出し

になります。この水準に来ると、とても危険です。

そのため、同じ法人の複数入居は、15%程度の部屋数にしておいた方がよいでしょう。

・同じ契約年月の入居者を確認にする

学生物件の場合は、同じ契約年の学生は、同じ年度に一斉に退去することになります。

そのため、同じ契約年が40%あると、その年に40%の入れ替わりの可能性があるということに

なります。25%が望ましいですが、そのような配分には基本的にはならないので、40%程度まで

は許容せざるを得ないのが実態です。

通常の社会人、学生が混在する物件で、同じ契約年が多い場合、何かの条件をつけて一気に埋めた

跡になります。そのように無理に埋めているケースは入居から退去までのサイクルが短くなる

傾向があるので、気を付けた方がいいでしょう。

まずは、基本的なレントロールの確認事項となります。

したがって、物件概要からみて購入に値する物件と判断した場合は、

レントロールの確認を必須で行いましょう。

【ステップ③:融資が受けれる物件かどうか】

・店舗・事務所比率が30%未満であること

店舗・事務所比率が30%以上になると、個人向けのアパートローンは難しくなります。

大規模大家で実績があるなどの条件がないと、店舗・事務所比率の高い物件へのチャレンジ

は厳しいです。

登記簿謄本!!

登記簿謄本は、不動産の権利関係が記載された公的な書類となります。

これから賃貸経営者になるのであれば、基本的なことを理解しておく必要があります。

登記簿謄本とは

不動産は高額なものであり、その不動産を誰が所有しているのか、誰がその不動産に担保を

付けているのか、などが明確になっていないと、社会が混乱します。

購入したのに、違う人が、俺の土地だ!と主張してきたら大変ですよね。

したがって、不動産の権利関係を法務局にある登記簿に記録することで、権利を主張できる制度になっています。

つまり、売却により所有者が変わった場合や、新しく権利(担保)が設定された場合など、

権利関係に変化が起きたときに登記を行います。

そして、全国各地にある法務局で申請すれば、誰でも取る事ができます。

不動産登記においては、土地と建物は別々のものになります。

なぜなら、土地は地主から借りていて、建物だけ所有している場合があります。

その時は、土地の権利は地主、建物だけ自分の権利という関係になります。

したがって、土地と建物は別々の登記簿に登記されます。

どのような権利関係があるか?

どのような権利関係が記載されているかというと、不動産の権利の中で、一番わかりやすくて

身近なものといえば、「所有権」です。

収益不動産を購入すれば、売主から自分へ不動産の所有権を移します。

その所有権が移されたことを、不動産登記簿に記録することになります。

このことを、所有権移転登記といいます。

不動産の登記は、所有権だけではなく、抵当権も設定できます。

抵当権とは、銀行等が資金を融資する代わりに返済が終了するまでは、土地と建物を抵当権として

設定することになります。

つまり、返済が滞った場合には、銀行は抵当権を行使して、あなたから土地と建物を取り上げて

売却することができるようになります。

返済が終わるまでは、自分の完全なる所有ではないということです。

不動産投資で一般的に出てくるのは、所有権と抵当権です。

賃借権も登記できないことはないですが、賃貸募集して入居するたびに登記を認める大家は

いないので、賃借権の登記はないので、地上権くらいです。

地上権は、賃借権と同様に他人の土地を利用できる権利で、借地借家法の適用があります。

やや難しいので忘れても問題ありませんが、地上権と賃借権との違いは、賃借権が契約なのに対し、

地上権が所有権と同様に物権であるところです。

簡単にいえば、地上権は物権であるからほかの人に主張できますし、地主は地上権の登記に応じる

義務があります。

そのため、土地の所有者が変わっても地上権を主張して建物に住むことができるのです。

登記簿謄本と権利証は違う

登記簿謄本と権利証は別のものです。

権利証とは、登記簿謄本に権利を登記したことが完成した事を記している「登記済の証=権利証」

という関係になります。

この権利証を持っていないと次に権利を移転したり、抵当権を設定したりすることが

できなくなります。

登記簿謄本は、法務局にいけば、誰でも発行できるものですが、権利証は基本的に一度きりしか

発行されないため、権利証は大切に保管しておく必要があります。

権利証をもっていなくても、登記簿謄本が変更できると大変なことになるため、

権利証が所有権移転登記のときに必要な理由となります。

登記簿謄本・権利証により権利を主張できる

いくら、売主と買主で契約して決済しても、登記簿謄本の所有者が売主のままであったら、

買主は自分の所有であることを主張できなくなります。

そのため、決済と同時のタイミングで司法書士が、法務局に走り、所有権移転登記を行う必要が

あります。

自分の所有であることの権利をきちんと主張できるようになることが、

「登記は、第3者に対して権利を主張できる」ようになったという言い方とします。

よく宅建の問題で出てくる、「二重売買」によるケースです。

【状況】

・売主は、あなたと売買契約をいて決済したが、所有権移転登記をしていない

・あなたが所有権移転登記をしようとしている間に、売主がさらに「ほかの人」に不動産を売却し、

ほかの人が所有権移転登記を先にしてしまった。

【結果】

あなたの方が、先に不動産売買しているのにも関わらず、「ほかの人」が先に所有権移転登記を

完了してしまっているので、「ほかの人」に対してあなたは、所有権を主張できなくなります。

つまり、「ほかの人」の所有権が優先されることになります。

登記簿謄本に記載のある権利関係は、正しいものであると推定されます。

したがって、登記はとても重要な効力を持っているので、自分の権利を守るためには、

決済と同時に所有権移転登記を行う必要があります。

登記簿謄本が、第3者に権利を主張=対抗するものというのが理解できましたら、

具体的に登記簿謄本に記載されている項目がどのような内容になっているのかをある程度、

理解しておきましょう。

以上、センチュリー21SEEDでした。

カテゴリ:収益物件 / 投稿日付:2022/03/05 18:12

物件概要書の見方!!

【価格等】

①取引形態

一般媒介・専任媒介・専属専任媒介・売主・代理など種類がありますが、売主、代理以外は、

売買を仲介する業務を行いますので仲介手数料が発生します。

仲介手数料は、売買価格の3%+6万円(+税)になります。

この仲介手数料は金額が大きいので、下げてもらうことも可能ですが、良い物件は他の方でも

買えるため、仲介手数料を値切る人には良い情報は来ないといっても良いです。(笑)

②価格

価格は、土地だけの場合は非課税となり消費税はありませんが、建物価格は消費税の課税対象と

なります。あくまでも売主が売りたい価格であり、基本的には交渉可能です。

収益物件では、通常税込み価格ですが、稀に税別の場合があるので気を付けてください。

2億の物件のうち1億が建物とすると、消費税で800万ほど価格が上がることになり、

合計で2億800万円となります。

③利回り

基本は、満室想定の利回りが表示されています。

満室想定ということは、一部空室の部屋については仮の家賃水準が入っています。

その家賃表のことをレントロールと呼びますが、レントロールをきちんと分析することができない

と痛い目にあう可能性が高くなります。現況家賃での利回りが表示されていれば、良心的な物件です。

多くの銀行は、この現況家賃ベースに評価することが多くなってきているので、

現況家賃収入で利回りがどの程度あるかは、重要な意味をもっています。

【土地建物】

④所在地

所在地には、地番で表記されます。地番とは土地の一筆を指します。

これは、土地登記簿上で一個の土地とされているもので、土地を数える単位のことです。

地番での表記では、市、区、町、村、字に当たる地域によって地番区域が定められています。

地番だけだと市街化進んで、現在では地番からだとどこにあるのかわかりにくくなったため、

住居表示を使うようになりました。住居表示は、皆様が知っているいわゆる住所です。

そのため、所在地に登記簿謄本の地番の記載がされているだけでは、現地の収益物件になかなか

だどりつけないことがあります。親切な不動産会社は、最初から住所表示をしてくれますし、

なければ、不動産会社へ問い合わせして確認することになります。

⑤土地面積(専有面積)

土地の面積(大きさ)が表示されます。表示方法は、㎡が主流ですが、坪表記している会社も

あります。土地の価値を見るときには、路線価であれば、㎡単位ですし、一般の市場で流通している

土地については、坪いくらかで評価しています。

そのため、慣れないとよくわかりませんが、1坪=約 3.3 ㎡ (3.30578 ㎡)で換算できるように

なると良いです。

大体の間隔をつかむには、10坪=約33㎡、20坪=約66㎡、100坪=約330㎡のようにきりの良い数字を

頭に叩き込んでおくと良いです。

なぜ、このようなことを頭に入れて置いた方がいいかというと、簡易的に収益物件の積算評価をする

ときには、土地価格を頭の中で簡易概算を出せるようにしておかないとスピードが遅れるからです。

すべての物件を一から計算していては、間に合わないのです。

次に、接道はかなり重要な位置づけとなります。

物件からみて接している道路の方位と道路幅(幅員)を記載しています。

まずは、道路と接している接道幅(間口)が2m未満ですと建築基準法上、建築できませんので、

接道幅が2m以上あることが大事です。

また、接道している道路自体の幅(幅員)が2m未満の場合は、基本的に再建築はできません。

その他にも、接道している道路の幅員が4m未満の場合は、セットバックといって道路幅員が4mが

確保できるように敷地を後退させる必要があります。

このように、接道している道路は重要な位置づけになっているので、道路自体と道路と接している

間口がどのような幅になっているのかを確認しましょう。

⑥地目(ちもく)

地目は、土地の用途による分類を指しています。

収益不動産を購入するときによく出てくるのが、「宅地」「畑」「山林」「雑種地」などです。

地目は全部で21種類あります。

地目の不思議なところは登記簿謄本と実際の土地の利用状況が異なっているケースがあるのですが、

あまり影響がないところです。

実際には宅地として家が建っているのに、登記簿上は、畑になっていることもあります。

そのため、この地目は、よほどのことがない限り注目しなくてよい部分です。

ただし、過去の地目が、田、池沼となっていたら、明らかに地盤が悪いことが分かります。

そういった土地の履歴として見る程度には使えます。

⑦用途地域

都市計画法で、全13種類に区分されています。

都市計画法で建築できる建物とその規模を制限した地域が記載されます。

収益物件の用途地域としては、工業専用地域以外はどこでも可能性があります。

規模の制限としては、商業地域が緩く、次に工業系エリア、住宅系エリアの順となります。

商業地域は、大型の商業施設やタワーマンションなどが建築されるエリアです。

駅から近く、人が住むよりも店舗など商業として発展を期待されているエリアです。

したがって、建ぺい率や容積率などの制限も緩く、商業地域の土地の価値は、一般的に高くなります。

住宅地域は、人が住むエリアとして制限されるので、日照・日影などの制限がかかり、

商業地域よりは高く大型の物件は減ることになります。

その反面、住みやすいエリアですので、収益物件も多く建築されています。

工業地域は、工場が建てられるエリアですので、環境面ではすぐれないエリアですが、

準工業地域には意外とアパートが多く建築されています。

周辺の環境で問題がなければ、十分に検討に値します。

そして、この商業か、住宅か工業地域によって、銀行の土地評価の見方も変わります。

一般的に制限の緩い商業地域が高く評価され、環境の悪い工業地域については低くなります。

住宅系用途も制限の緩い方が価値は高く評価してくれます。

⑧建ぺい率(けんぺいりつ)

敷地面積に対する建築面積の割合の事です。

中古で購入する場合は、建ぺい率オーバーなどのような感じで違反物件ということがわかるように

記載されます。

敷地に対して建築面積が制限されているので、60%しか建ぺいがないところに80%分の建築を

していれば、違反となります。

建ぺい率をもう少しわかりやすく言うと、敷地を真上から見たときに、

敷地に対して建物が何割あるか? を表すのですが、建ぺい率60%であれば、

敷地の6割が建物であり、残りは、空地にしなさいということです。

数字が大きいほど、土地に対して大きい割合の建物が建てられます。

建ぺい率の数字の範囲内に収まっていれば良いです。

全国のほとんど、どこでもですが、自宅を建てるときに、確認申請時には建ぺい率内におさめるのです

が、建築するときに間取りを変更して大きくしている場合があります。

そうすると、建物が完成した時に、役所が検査した後に検査済み証を発行するのですが、

違反物件には発行できないため、検査済み証をもっていません。

検査済み証がない場合は、建ぺい率の問題があるかもしれないので、よく確認しましょう。

⑨容積率(ようせきりつ)

敷地面積に対する建物の延べ床面積の割合の事です。

容積率というのは、やや難しい概念ですが、どれくらいの規模の建物が建てられるかということです。

この容積率が大きいほど大きな建物が建てられます。

指定されている容積率まで建物が建てられるということです。

建ぺい率と同じで、中古物件を購入時に違反している物件については、業者が教えてくれます。

正確に計算するのは、難しいですが、敷地面積*容積率より建物の延べ床面積が超えていると

基本的に違反しているであろうと推測できます。

例)敷地面積100㎡、容積率200%の時、

100㎡×200%=200㎡までが限度。建物の延べ床面積が200㎡以下であればOK、200㎡を超過しれば、違反物件の可能性あり。

あくまでも推測に過ぎず、駐車場などで容積不算入の面積があったりしますので、

正確には業者への確認をお勧めします。

⑩種類

収益物件の多くは、居宅、共同住宅、寮、店舗、事務所、倉庫、車庫くらいのものですが、

他にも百貨店、料理旅館、ホテルなどたくさんありますが、こちらは完全に玄人向きですので、

先ほど上げた7種類が基本です。

こちらは、登記簿謄本と実際の物件ので使われている利用内容と同じかどうかを確認する程度です。

あまりこちらは、神経質になる必要はありません。

⑪構造

建物の構造のことで、代表的なものは、木造・軽量鉄骨・重量鉄骨造・鉄筋コンクリート造に

なります。融資を受ける上で構造別の法廷耐用年数は非常に重要なため、自分が狙っている構造は

明確にしておきましょう。

参考)法廷耐用年数

・鉄筋コンクリート造:47年

・重量鉄骨造:34年

・木造:22年

⑫建築年

その建物がいつ建築されたかがわかる建物謄本に記載してある建物の建築年月日になります。

築年数が新しいものは、融資期間が取りやすく、築年数が経過したものは、融資期間が短くなります。

⑬延べ床面積

建物のすべての床面積になります。部屋などの専有面積、廊下・階段などの共有面積をすべてを

合算した数字になります。

⑭間取り

間取り別の個数を表しています。

例えば、1k 5部屋、2DK 5部屋、のような形式です。

念のためですが、L(リビング・居間)、D(ダイニング・食堂)、K(キッチン・台所)を

表しています。

全国的な傾向ですが、2K、2DK、3K、3DK、4Kなど、L(リビング)表示のない物件は

人気がなくなっています。

つまり、リビングのない間取りは、時代遅れになりつつあるということです。

⑮その他

都市計画(市街化区域・市街化調整区域・都市計画区域外)、都市計画区域内でも、その他地域で

決められた場所に地区計画が存在します。

区分マンションの場合、管理費、修繕積立金などが記載されます。

⑯設備

電気・水道(上水道/井戸)・ガス(プロパン/都市ガス)・排水(浄化槽/下水道)について

記載しています。井戸の水質を保つのにはお金がかかります。浄化槽も同じです。

プロパンガスはメリット・デメリットがあり、大家側からすると、給湯器を無料で交換して

くれたりなどのサービスがあるのでありがたいのですが、基本的には都市ガスよりは高くつくので

入居者に人気がありません。

⑰交通

最寄の交通機関(駅・バス停)から対象物件までの距離と所要時間です。

徒歩の場合は80m=1分で計算します。

駅に近い方が、賃貸付けにはもちろん有利ですが、駅から離れていても勝負できるエリアを探すのが

高利回りを見つける近道です。

⑱引渡し

購入後の引渡し時期についての取り決めですが、多くは「相談」になります。

ただし、売主・買主のどちかに決算対策があると、その時期までに決済を完了させる必要が

でてきます。

物件概要書を見分ける!!

物件概要書を、1回1回、丁寧に見ていくと時間がまったく足りなくなります。

どうすればよいかというと、単純です。自分の基準に満たすかどうかを瞬時に見極めればよいのです。

最優先チェック項目だけで、7割程度は、検討対象外にできます。

【最優先チェック】

チェック①:構造+築年数チェック

・鉄筋コンクリート造⇒築25年未満であればOK

・重量鉄骨造⇒築10年未満であればOK

・軽量鉄骨造・木造⇒新築のみ

チェック②:表面利回り

・9%以上あればOK

チェック③:違法チェック

・備考欄に建ぺい率、容積率で違反している文言がないこと

・目算チェック:建ぺい率の違反は見極められないので、容積率のチェックのみ

土地面積×容積率>建物の延べ床面積

【詳細チェック】

チェック④:積算価格のチェック

(積算価格は、建物を再度建てる場合の不動産の費用面に着目した価格であり、

自分で建てて使用するといったような実需の面を考慮した価格)

積算価格は、物件価格の8割以上あればOK

積算価格>物件価格×80%

多くの人は、物件価格よりも積算価格が上回るレベルを対象にしますが、そうなりますと地方ばかり

になります。首都圏、関西圏、中部圏の中心部となりますと、積算価格>物件価格の物件は

ほとんどありません。

地方にいけば、積算価格が上回るものはありますが、田舎で賃貸付けに苦労するものが多くなります。

チェック⑤:返済比率のチェック

都心部の返済比率:45%以内

地方の返済比率:40%以内

残存耐用年数を融資期間年数とします。

金利は、その物件のエリアで借りることのできる金融機関を想定します。

おおむね金利2%前後で計算し、返済比率が上記に収まるか確認しています。

金利については、各自の調達金利に差があるので、実力に応じて金利の上限をしてください。

チェック⑥:賃貸ヒアリング

現地の賃貸専門会社(エイブル・アパマン・ハウスコム・ミニミニ等)へ電話します。

対象となる物件の間取りの決めれる家賃を確認し、レントロールとあっているか確認します。

チェック⑥:物件確認

賃貸ヒアリングでOKであれば、最終的に建物を確認します。

建物の状態、入居者が実際に住んでいるか、荒れていないか、値下げ交渉材料を探しながら、

最終的に判断します。

時間があれば、経費計算(エレベーター、電気温水器、機械式駐車場)を細かく行ってから、

買付を出します。

土地・建物付きの物件については、このような流れで物件概要書を見ています。

最優先チェックである程度検討する物件を絞り、あとの1割から2割について詳細チェックするように

すると物件を見るスピードは速くなります。

投資手法が異なれば、自分のチェック基準を上記のように作り、判断スピードを上げていく必要が

あります。

本日は、以上になります。

カテゴリ:収益物件 / 投稿日付:2022/03/05 18:09

資金力×購入意思×スピード

- 資金がある人×購入意思が固い人×判断スピード

- まずは、順を追って見ていきます。

資金がある人

これは、わかりやすいですね。一番強いのは、現金で不動産を買う人です。

1億でも2億でも現金を保有しており、そのお金で物件を買いに来た人です。

融資を使う人は、どうしても銀行に融資が否決される可能性があるため、

一番強いのは、いつの時代でも現金です。

とはいっても、現金で不動産を買える人はとても少ないです。

1億を超えてきて現金で購入できる人など、不動産会社でも数は少ないです。

それも1度か2度購入すると、さすがに現金不足になるので、購入できる資金があるうちは、優遇されます。

そして、収益不動産の場合は、金額が大きいのと融資を受けた方が節税効果もあるので、

融資を使うことはまったく問題ありません。ここで重要になるのは、融資を引っ張る力です。

これに有効な策はほとんどありません。身近な銀行には片っ端からあたる覚悟が必要となります。

都銀、地銀、信販等いろいろありますので、まずはご自身がどこまで融資を受けられそうか、

事前に確認しておくことです。

この方法は銀行にばれると怒られてしまいますが、ダミーな収益不動産情報をもって

銀行に審査依頼してみてください。

ダミーな収益物件といっても、現在流通している物件にしてください。

そうすれば、本当に検討していると先方は思いますので、その情報をもとに自分がどこまで

融資が受けられそうかを自分なりに目安をもっていくことです。

購入意思が固い人

不動産投資では、購入意思が本当にあるかは、重要です。

ひやかしのお客さんに情報を流して、物件への案内までして、成約しなければ、

投資対効果ゼロであり、ボランティアになってしまうからです。

そして、いくら現金があっても、買付を出した後に、やっぱり購入するのを止めたいと

いわれることがあるからです。

買主側の担当者は、売主側と交渉するにあたり、良い買主がいるので譲ってくれという

交渉しているわけで、買主がやっぱり購入を止めるということになると、

売主の心証を一気に害してしまいます。

そのため、売主側の業者から、買主側の業者自体と取引をしないという出入り禁止の

ようなことも有り得ます。

そのため、購入意思がぶれる方、買付を出したけど取り下げる、等を行うと、

その会社からは出入り禁止もしくは情報が一切もらえない状況になる可能性があります。

下記2つのルールは確実に守っておいた方がいいでしょう。

- 買付を出した場合については、本当に買う意思があること

- 買付を出す際に、条件を明確に記載し、その条件の範囲内で買付を取り消すこと

判断スピード

判断スピードは、良い物件を獲得する上では、かなり重要になります。

良い物件は、朝一で出した物件が昼までには、なくなっている位のスピード感です。

物件が出てから1日程度で判断して買付を出さないといけません。

いくら現金があっても、購入意思があっても、判断に1週間もかけていたら、

良い物件は売れてしまっているでしょう。ご自身にとって良い物件は、他の人にとっても

欲しい物件である可能性が大いにあります。

理由は、他の人が欲しい物件であれば、売却時に困らないからです。

いくら、ぼろ物件が好きで投資をしていても、売却するときに人気がないのであれば、

安く買いたたかれる可能性があります。

したがって、他の人が欲しい物件を、他の人より先に買わないといけないということで

基本的には競争が激化します。

その時に最終的に勝負を決めるのは、判断スピードになります。

判断スピードを上げるためには、自分の評価軸を持ち、たくさんの物件を見ていくと良いです。

我々、不動産会社は両手取引が好き!!

収益不動産を取得するためには、我々のような不動産屋を介して取引することになりますが、

どのような方法で紹介されているのかを理解することで、価格交渉が可能な物件なのか、

危なそうな取引になりそうなのかある程度察知することができるようになります。

不動産取引において、不動産を紹介する方法は、いくつか方法がありますが、

まずは、不動産屋が仲介することでもらえる報酬がどのように決まっているは下記の通りです。

不動産の仲介手数料

不動産売買際に不動産仲介業者に対して支払うお金のことをいいます。

この仲介手数料はあくまで成功報酬なので、契約が成立しなかった場合には支払う必要がありません。

| 200 万円以下の場合 | 物件価格の5%(+消費税) |

| 200 万円以上 ~ 400 万円以下の場合 | 物件価格4%+2万円(+ 消費税) |

| 400万円以上の場合 | 物件価格3%+6万円(+消費税) |

例えば、1000万の取引であれば、1000万×3%+6万円=36万円(税抜)がかかることになります。

これが我々、不動産会社の収入ということになります。

それでは、どのような紹介方法=取引形態で、不動産屋は仲介手数料を得るかというと

次のようになります。

①取引形態:売主

不動産会社もしくは建築会社等が自ら所有している土地や建物の売却を買主に対して行います。

直接販売している会社から購入する場合は、買主に仲介手数料は発生しません。

収益不動産の場合で多くの場合は、不動産屋が新築で建築したアパートもしくは、

不動産会社がアパートを買い取りして、買主へ再販売しているものです。

つまり、売主から直接購入すると、仲介手数料はかかりませんが、実際のところは、

売却価格の中に不動産屋の利益となる価格が含まれています。

売主の物件を購入して高利回りになるケースは難しく、不動産投資を目指している方は、

売主案件を購入することはお勧めしていません。

もし、売主で購入してよい場合は、戸建てを開発する業者が期末にセールを行いますが、

この時は利益を削ってでも在庫処分に動くことがあります。

このような期末時の在庫処分のようなときに戸建て投資をするのはひとつの面白い投資です。

②取引形態:代理

売主の代理人と取引することになります。

収益用の新築区分マンションを販売する業者でまれに代理販売をする会社がある程度です。

しかし、収益アパートで代理で利益を出すのはとても難しいです。

代理については、ほかにも買主代理等の種類もありますが怪しい取引になる可能性が高く、

代理がついた収益不動産については、経験を積んでからの方が安全です。

③取引形態:媒介

売主と買主の間に不動産仲介業者が入り取引を行う形態を指します。

基本的に仲介手数料が発生します。流通している収益物件のほとんどがこの媒介です。

不動産仲介業者が、売主側と買主側で別々の業者が入る場合(片手取引)と、

売主側と買主側に同じ業者が入る場合(両手取引)があります。

両手取引:同じ業者が売主側と買主側の両方から手数料がもらえます。

そのため、ほとんどの業者は両手取引を目指して売買をします。

そして、媒介にも種類があります。

媒介の種類

・一般媒介

売主は、複数の不動産業者に仲介を依頼することができる契約です。

不動産業者に報告義務はなく、売主も自分で購入希望者を見つけることができます。

このため、いろいろな不動産業者が、物件を売りますので、買主側はある不動産業者に買付を

1番に出したとしても1番手を取れるかはわかりません。

この一般媒介は、売主が面倒でなければ競争原理が働くので高く売れる一方、

買主側は素早く買付をださないと買えないのと高く購入することになりやすいデメリットがあります。

そのため、一般媒介で良い物件が出た場合は、素早く動かないと物件を入手できないことになります。

・専任媒介契約

売主が特定の不動産業者のみに仲介を依頼する契約です。

不動産業者は、売主に2週間に1回以上の頻度で売却活動の状況を報告する義務があり、

目的物件を国土交通大臣の指定する流通機構に登録しなければなりません。

なお、売主は、自分で購入希望者を見つけることができます。

この専任媒介は、売主は他の不動産業者に仲介を依頼することができないので、

1社に命運をゆだねることになります。

したがって、専任媒介は売主にとって信頼のできる業者であれば、とても有効ですが、

基本的には価格は下がる傾向にあり、逆に買主側にとってはチャンスとなります。

専任媒介の収益物件であれば、その不動産業者の中で1番手になればよいので、

一般媒介よりは、収益物件を入手できるチャンスが広がります。

・専属専任媒介

専属専任媒介は、専任媒介よりもさらに厳しい契約となります。

売主は、特定の不動産業者に仲介を依頼し、専任媒介と同じように他の不動産業者に依頼することができない契約です。

さらに、依頼を受けた不動産業者は、売主に対して、1週間に1回以上の頻度で売却活動の状況を

報告する義務があり、目的物件を国土交通大臣の指定する流通機構に登録しなければなりません。

加えて、売主は自分で購入希望者を見つけることもできません。

このため、専任媒介と同じように信頼のできる業者でない場合は、買主側に有利に働く媒介形態となります。

専属専任媒介や専任媒介は、売主を抑えているため、ゆっくりと時間をかけて両手取引に持っていく

ことができるのです。

競売物件!!

収益物件を入手する方法として競売という方法があります。

競売で収益不動産を入手する方法は、メジャーかつ初心者向けではありません。

仲介する不動産業者がいないので、高額な取引にもかかわらずリスクが大きく、

中級者以上の方法といえます。

競売とは

競売とは、借入金の返済ができない債務者が、その担保として提供していた土地や建物などの

不動産を債権者が裁判所に申し立て、裁判所を介して売却する不動産物件を競売物件といいます。

収益不動産の場合は、債権者は金融機関です。

金融機関がローン返済が滞った物件について資金回収する手続きです。

そして、競売物件の評価は、裁判所から委嘱された不動産鑑定士が、最低売却価格を決めます。

おおむね、市場価格の5割~6割程度になるように価格を設定します。

これは、競売という仕組み上、いろいろなリスクがあるので、市場価格よりは下がった価格で

最低売却が決まっているのです。

次に、競売物件の価格が決まると、3点セットと呼ばれる物件概要書が公開され、

入札の時期が決まります。

入札は誰でも自由に参加でき、購入希望者が一定期間内に裁判所に対して入札します。

入札をした人の中で、一番高い価額をつけた人が落札できます。

落札した人は、裁判所の指定した期日までに代金を納入すれば、

裁判所の職権により所有権を落札した人へ移動します。

競売の手続き

競売の買受手続きの流れは下記のようになります。

裁判所によって若干異なる場合がありますので、ご自身で確認してください。

1 公告:裁判所や新聞・インターネット(BIT)等に掲示され、

誰でも見ることができます。

3点セットと呼ばれる物件目録・物件明細書・鑑定評価書・現況調査報告書などの

資料が閲覧できます。

2 現地調査:部屋の中は見られないので、外観をチェックします。

占有している人がいれば、素性を確認することが重要となります。

3 入札:価格を最低売却以上にし、入札書類を作成します。

裁判所へ持参するか郵送にて入札します。

4 開札(最高価買受申出人) :裁判所にて公開で開札されて、落札者が決まります。

5 売却許可の決定・確定

6 代金納付期限等の通知 :裁判所より代金払込の日時等が通知されます。

7 代金の納付・裁判所手続き:金融機関等で代金を納付後、裁判所に入札に使用した印鑑、

住民票、固定資産税評価証明書、登記簿謄本、登録免許税(所有権移転登記および抹消登記)

の領収書、送料(切手)等を持って手続きする。

8 登記:裁判所の職権により落札人に所有権移転登記がなされます。

9 登記済証送達:裁判所より書留郵便で落札人宛に所有権移転登記済証が郵送されます。

競売物件のメリット・デメリット

競売のメリット・デメリットを解説します。

特にデメリットが解決できるのかどうかが最大のポイントになりますので、

デメリットが解消できない、という場合には、最初から諦めてください。

【競売物件のメリット】

・とにかく安く購入できる:競売物件は、昔より高くなってきていますが、収益物件であれば、

市場価格の3~7割程度の価格で購入することができます。

【競売物件のデメリット】

・部屋の内部は見れない:基本的に所有者・占有者の許可がないと建物の内部である部屋は

見れないのです。

そのため、物件明細書・現状調査報告書・評価書といわれる書類のみでしか確認できません。

落札後に部屋の中を見てみたら、現状調査報告書よりひどい状況になっているケースはあります。

そして、現状調査報告書には、占有者なしと書かれていても、いざ落札した後に部屋に訪れると

占有者がいたなどという状況があってもすべて購入した人が処理しないといけません。

部屋の改修や占有者の追い出しにかなりの費用がかかることを覚悟してから落札する

必要があります。

落札しても裁判所は、所有権の移転登記を淡々と事務的手続きするのみで、

占有者がいても明け渡しまでを行ってはくれません。

現状調査報告書の時点からも権利関係が変わっていることもあり、

占有者から権利を主張されるとすぐの明け渡しが困難な場合もあります。

・占有者が反社会的勢力の場合もある:占有者が反社会的勢力とつながりがある人が

占有している場合もあります。

・代金納付は現金一括のみ:競売物件を落札したら、裁判所が指定する日時までに、

落札金額を現金で振り込まないといけません。

最近は、金融機関から融資を受けることも可能になってきていますが、

それでも金融機関の融資のハードルは、一般の流通物件と比較して、高いといえます。

・建物の隠れた傷(瑕疵)はすべて落札者が責任を負う:建物の内部が見れなかっり、

屋上のチェックができないにも拘わらず、建物の引き渡し後に、建物の隠れた傷(瑕疵)が

見つかっても、すべて落札者が責任を負い、裁判所に損害賠償する権利がないのです。

以上、センチュリー21SEEDでした。

カテゴリ:収益物件 / 投稿日付:2022/03/04 18:34

簡便的に実質利回り

実質利回り計算上の問題点

実質利回りの計算式は下記の通りです。

実質利回り=(【年間家賃収入】-年間運営経費)÷(【物件価格】+購入経費)×100%=○○%

表面利回りよりも実質利回りは、現実的な数字になり、収益物件同士の比較が容易になります。

しかし、空室損失費用や修繕費用をどのように計算に含めるのかという難しい問題があります。

立地、間取り、設備、環境、築年数などから予測する必要があります。

とはいえ、この空室損失費用や修繕費用を正確に見積もることは難易度が高く、

この計算式にあてはめるためには、相当な労力が掛かってしまいます。

そのため、この数式の意味合いは理解しておくとして、計算式通りに、実質利回りを計算する

のは止めてしまってもいいと考えています。

実質利回りの経費は、あくまでも予測しないといけない空室損失費用や修繕費用があり、

正確な登記費用等の慣れない計算をすることはハードルが高いからです。

ここが難しくて実質利回りはよくわからないということになってしまうのです。

簡便的な実質利回りとは

実質利回りの計算は複雑で難しいので、下記の通りの簡便的な実質利回りの計算式を用います。

簡便的な実質利回り=(満室家賃収入―運営経費)÷物件価格=○○%

【運営経費(ランニング費用) 空室損失費用(除く)】

管理料、修繕積立金、固定資産税、都市計画税、修繕費用、水道光熱費、リース料、出張費用等

具体的には、運営経費を構造別に決めています。

区分マンションだけは別計算ですが、1棟マンション、1棟パートは下記の数値を使います。

- 1棟マンション(RC):標準15% 、エレベーター有20%、機械式駐車場あり25%

- 1棟アパート(木造):標準15%、築古・上水道が直結等 10%

例)RC 表面利回り12%のA物件、B物件

表面利回り:家賃6万×12か月÷6000万=12%

A物件:RC 物件価格6000万円、家賃72万円、エレ有り 経費(20%)14.4万

B物件:RC 物件価格6000万円、家賃72万円、エレなし 経費(15%)10.8万

A物件の実質利回り:

(家賃72万円―経費14.4万)×12か月÷物件価格6000万=11.52%

B物件の実質利回り:

(家賃72万円―経費10.8万)×12か月÷物件価格6000万=12.24%

このように算出します。実際には、エレベーター有りや機械式駐車場はお金が掛かるので、

同じ表面利回りでも高い経費がかかることを瞬時に考えるわけです。

区分マンションでの簡便的な実質利回り

区分マンションでの簡便的な実質利回りの算出はとても重要です。

区分マンションでの経費の掛かり方の差が大きいからです。

区分マンションで扱う経費は、管理費と修繕積立金の2つのみです。

その他の経費はとりあえず横に置いて、管理費と修繕積立金の2つのみで算出します。

簡便的な実質利回り(区分マンション)=(満室家賃収入―管理費―修繕積立金)÷物件価格=○○%

〇区分マンション 物件価格600万円、家賃6万円、管理費1万5千円、修繕積立金2万円

表面利回り:家賃6万×12か月÷600=12%

実質利回り:

(家賃6万円―(諸経費 管理費1万5千円―修繕積立金2万円)×12か月÷物件価格600万=5%

〇区分マンション 物件価格800万円、家賃8万円、管理費8千円、修繕積立金7千円

表面利回り:家賃8万×12か月÷800=12%

実質利回り:

(家賃8万円―(諸経費 管理費8千円―修繕積立金7千円)×12か月÷物件価格800万=9.75%

そのため、区分マンションの購入を検討される方は、この数式を確実の当てはめて計算してください。

これが昨日の補足になります。ご参考になれば幸いです。

収益物件の探し方!!

それでは、ここからが本日のメインテーマの「収益物件の探し方」についてです。

不動産投資は、仕入れで7割が決まります。仕入れで100%決まると言われる方もおられほど

重要です。良い不動産を購入できるかどうかは、不動産投資、賃貸経営の基本となります。

良い不動産を購入するためには、圧倒的な情報量が必要です。

良い不動産を取得するためには、何千件と不動産情報を見ないといけません。

何千件とみることで、不動産情報をみるスピードが格段と上がってくるからです。

自分の投資判断にあう物件は、100に1つ程度なのです。

まずは、良い不動産を見つけるためには、情報を探すことから始まります。

どこから情報を仕入れかというと、概ね下記となります。

・不動産情報サイト

・競売情報

・タウン誌や新聞広告

不動産情報サイト

昔に比べれば、収益不動産を探すのは簡単になりました。

不動産投資がメジャーになってきましたので、不動産投資専門のサイトが充実してきています。

こちらのサイトから不動産会社にコンタクトするだけでかなりの情報を得ることができます。

地域、構造、利回り等を絞っておけば、サイトから自動的に情報を送られてくるので、

自分で検索しなくてもメールにどんどん情報は入ってきます。

電車の中やちょっとした時間の中で物件情報をどんどんチェックすることができます。

①楽待

収益を扱っている会社で楽待を知らない会社はないと言われるくらいに有名になりました。

数年前までは、健美屋や不動産連合体の方が有名だったのに、仕組みのうまい会社です。

このサイトが良いのは、不動産会社には匿名で、欲しい情報を登録することができるところです。

収入証明を添付すれば、プレミア会員にもなれます。

プレミア会員になると、不動産会社としても真剣に不動産投資を考えていると判断し、

優良な情報を流しやすくなります。

楽待を使うのであれば、プレミア会員になっていた方が良いでしょう。

ニーズを複数登録できるので、欲しいエリア、構造、利回りを具体的に登録していると、

自動的に情報がメールに送られてきます。

②健美屋

健美屋も、不動産投資専門サイトです。エリア別に検索した結果が見やすくなっているので、

定期的に見ていると、エリアの収益が頭にインプットしやすく、相場から安い物件を

見つけるのに適しています。

楽待と同じように、ニーズの登録ができるので、条件設定しておくと自動的に情報がメールに

送られてきます。多くの収益不動産会社、楽待と健美屋に登録する傾向にあるので、

この2つを見て置けば、概ね価格の動向は把握できます。

③不動産投資連合体

不動産投資連合体のホームページには掘り出しものがある可能性はあります。

慣れないと使いにくく、見にくいため、不動産投資家でも見ない方が多いので掘り出し物を

探すのには意外と便利なホームページです。楽待や健美家に掲載されていない物件もあります。

④Homes

Homesは、掲載物件は多いのですが、路線別に調査できないので、他のサイトと比較できないのが、

難点です。但し、Homesは、不動産投資家向けの情報が特に揃っているサイトです。

正直、この空室率と賃貸ヒアリングの内容では一致しないことは多々ありますが、

大まかな市況を見る上ではとても役に立ちます。

県と市で空室率が20%以上の高いエリアが多ければ、部屋づけでは苦戦する可能性が高いエリア

だということを把握できます。ただ、不動産は個別性やピンポイントでエリアの特徴が変わるので、

実際には賃貸ヒアリングしてみないとわかりませんので、ただ数字が悪いだけで検討を

止めるのはもったないでしょう。

⑤at Home

以前は、at Homeでの掲載情報は非常に多く、使いやすい印象がありましたが、

掲載物件が少なくなりました。検索するのもそれほど使い勝手がよくありません。

大手の会社や地場の会社が掲載していますが、中小の収益不動産専門会社があまり掲載していません。

地方では、地場の業者が掲載する会社が多いですが、首都圏や都市部では収益専門会社が掲載しない

ので使い道を分けた方がいいでしょう。掘り出し物がある可能性は十分にありますので、

見ておくことをお勧めしますが、①~③までのサイトよりは優先度を落としても問題ありません。

at Homeは、トランクルームやバイク駐車場を探すときに倉庫などを探すときには情報が豊富です。

競売情報(BIT)

競売をされる方は、BITとよばれる競売情報が掲載されているサイトを利用します。

BITには3点セットと呼ばれる資料があり、BITでその3点セットをすべてPDFで閲覧できるように

なっています。昔は、裁判所に行かないとわからなかった情報が、Webでみられるように

なったことから、参加者が大幅に増えています。

有名な不動産投資家では、この競売で取得して賃貸経営を大きくされている方もいますが、

競売はそれなりに難しい方法です。落札した後、部屋が3点セットで掲載されている内容より

ひどい場合や入居者が出ていかずにトラブルになるケースも落札者が責任をもって対応するからこそ

安くなっています。

そのトラブルを解決するスキルが乏しい中で落札してしまうと、運営を軌道に乗せるのには

かなりの労力が掛かります。それを考慮して落札価格を決めるノウハウが必要になってきます。

タウン誌・新聞広告

滅多には、ないのですが、タウン誌には掘り出し物が掲載されている可能性があります。

地場の不動産会社でインターネットが使えない会社は、付き合い等でタウン誌に掲載する場合が

あります。タウン誌に掲載しても不動産投資情報の反応は鈍いのが普通ですので、

そこに載せるような業者はとても古く、老舗の不動産会社の可能性が高くなります。

そして、この老舗の不動産会社は最近の収益不動産ブームや収益不動産の基本理解がないため、

通常の実需と同じような考え方で査定することがあります。

木造アパートで20年も経過しているものは、建物価値がゼロ円で土地値のみで売価格が

決まっていることがあります。

とはいうものの、新聞広告やタウン誌に良い情報が転がっている可能性は高くないので、

優先順位は思いっきり下げて問題ありません。

購入する基準を定める!!

情報の収集の仕方が分かったら、次にやることは、購入する物件の基準を持つことです。

数万件の物件情報から自分がどの基準なら購入するのかを決めておかないと、

闇雲に物件を見ても物件の購入までたどり着けません。

なぜなら、大根やきゅうりを買うのと違い、どんなに安くても数百万、高ければ数億、

数十億といった物件を購入するのですから、買付を入れるときには、勇気がいるのです。

勇気を出す根拠がなければ、あなたが、良い物件に対して買付を出して、契約まで行ける可能性は

ほとんどなくなります。

そして、買えないだけなら、まだいいですが、購入基準を持っていない人は、

買ってはいけない物件を購入して失敗している人ばかりです。

良くある失敗を招く

よくある失敗というのは、この購入する基準をあなたが決めず、収益不動産会社が決めてしまう

ことです。購入基準を不動産会社にゆだねてしまうと、どういうことが起きるかというと、

高値掴みをする=つまり、本来は買ってはいけないものを買ってしまう

のです。

多くの不動産投資家が、このようなフレーズで買ってしまいます。

・非公開物件

・利回り10% 8千万(手ごろな価格)

・1F 店舗盛業中

・鉄骨造(築25年以上)

・手残りCF(キャッシュフロー)が数百万!

・北の大地 札幌

・売主が、空室を家賃補償=実質満室でスタート!

何が問題かというと、

・北の大地 札幌の賃貸需要の厳しさを本当に知っているでしょうか

・1Fの店舗が抜けた場合に返済ができるのでしょうか

・寒い札幌は除雪費用、雪庇除去費用、建物の劣化が早いなどのリスクを理解しているのでしょうか

・築古に長期融資をすると信用毀損とよばれ、次の融資に障害になる可能性を理解しているのでしょうか

・手残りCFが悪化した場合に、打つ手があるのでしょうか

このような物件を購入すると、空室対策、借換アドバイスが、難易度が格段にあがります。

最初は、RCで耐用年数で購入しようとしていた方の多くが、このような築古の鉄骨造を購入しても、

劇的な改善が難しく、売却するケースも少なくありません。

ちなみに、築古鉄骨造は、東京都心であれば、良いと思います。東京での流動性は高く、

築古の鉄骨造を現金で購入して節税狙いのような投資家の層が確実にいるからです。

みなさんは、そのような失敗をしないように、勉強をして、失敗しないような判断基準を

もってください。

購入する基準を設定する

物件を購入する基準を設置することが特に重要になります。

1棟や1つの区分で買い進めない方は別ですが、複数棟を購入しようと考えれば、

購入する基準はとても重要になります。

情報を探す時には、購入する基準からやや下の基準で情報を取得しましょう。

自分の合格ラインだけで物件を探すと極端に物件数が少なくなりますので、

そのやや下から物件を情報を探し、指値をして自分の購入する基準まで価格を

下げてもらうことになります。

それでは、具体的な購入する基準は、とういうと投資法や投資スタイルによって大きく異なります。

キャッシュフロー投資を目指す方は、決して利回りだけで判断しないことです。

①キャッシュフロー投資

利回りではなく、キャッシュフローをベースにします。満室家賃収入の25%は、

キャッシュフロー(税引前)が残る物件を買うようにしましょう

【簡易計算式:満室家賃収入―空室・経費25%―返済額50%=満室家賃収入25%相当】

・東京などの都心部:キャッシュフロー 満室家賃収入の25%

・都心部以外:キャッシュフロー 満室家賃収入の30%

※キャッシュフローは、税引前のキャッシュフロー相当で考えます。

②築古土地値投資法

築古土地値投資法の場合は、土地値だけで売価相当があることを目指して取得することになります。

建物の価値は、ないので、売却するときも土地値で売価相当以上あれば、出口で負ける可能性は

低くなるからです。

利回りが10%以上あっても、キャッシュフローは出にくい投資のため、他にキャッシュフローが

あったり、会社が儲かっていて節税向きな投資法といえます。

③区分投資法

区分投資で融資を受けて拡大するのは、非常に難しくなります。

そのため、区分投資のお勧めは、現金で購入して買い進めることです。

区分投資は、サラリーマン属性が低い人が与信をアップして、1棟アパート、1棟マンションが

買えるような属性強化に使うとメリットが大きいでしょう。

もしくは、融資に頼らないで10戸以上購入していけば、生活できるレベルになる可能性があります。

本日は、以上になります。

カテゴリ:収益物件 / 投稿日付:2022/03/04 18:30

ご購入できるかどうかは金融資産で決まる!?

金融資産は物件価格の最低2割以上の用意が必要

金融機関のローンを依頼するのであれば、物件価格の最低2割以上の金融資産が必要になります。

銀行によっては、物件価格の最低3割以上が必要と言われるケースも多いです。

そのため、金融資産に よってまずは買える物件の金額は決まってくるということです。

では例を挙げてみます。

・金融資産 500万円の方は、1,600万~2,500万

500万÷20%(2割頭金相当)=2,500万

500万÷30%(3割頭金相当)=1,666万

・金融資産 1,000万の方は、3,000万~5,000万

1,000万÷20%(2割頭金相当)=5,000万

1,000万÷30%(3割頭金相当)=3,333万

・金融資産 2000万の方は、6,000万~10,000万

2,000万÷20%(2割頭金相当)=10,000万

2,000万÷30%(3割頭金相当)=6,666万

・金融資産 3000万の方は、9,000万~15,000万

3,000万÷20%(2割頭金相当)=15,000万

3,000万÷30%(3割頭金相当)=9,666万

見て頂くと、驚くかと思います。

金融資産が500万しかない人は2500万くらいしか購入できないということになります。

これが実態です。

そのため、不動産業者もあなたに、金融資産をどれくらい持っているかを聞いてくるのです。

ではなぜ、金融資産として最低2割以上必要になるのか。

金融資産 2割以上の根拠とは

銀行が金融資産として2割もしくは3割程度の資金がないと審査の土俵に載らない理由は、

大きくわけて3つです。

一つ目が「諸費用が払えるか」

二つ目が「アパートローンで頭金必須の場合がある」

三つ目が「お金を持っていることを評価する」

の3つです。

①諸費用資金=物件価格の7%

不動産を取得するには、物件価格だけでなく、様々な費用がかかります。

不動産の売買手数料、契約関連の印紙代、所有権を自分へ変更するための登記費用

(登録免許税、司法書士手数料等)、不動産取得税、ローン設定費用、火災保険等です。

銀行によって、ローン設定費用は異なります。

このような物件を取得する際に必要な資金として、通常物件価格の7%程度を見込みます。

実際には、木造は安く、RC造が高くなる傾向にありますが、おおよそ7%程度見積もっておく

と間違いありません。

銀行によっては、諸費用分まで融資するオーバーローンもありますが、

最初から金融資産がない人には貸しません。この人は、金融資産もたくさん持っているし、

物件も素晴らしいから、諸費用まで貸しても大丈夫だと判断するからです。

②アパートローンで頭金必須の場合

アパートローンはパッケージローンと呼ばれ、条件が細かく設定されています。

条件が一致した場合には融資を引けるのですが、その条件の中に、融資額に条件が

規定されていることがあります。

どのような条件が規定されている場合が多いかというと、

「融資金額は、物件価格の9割まで」です。

この条件が付いているアパートローンはよくあります。

また、物件価格の頭金3割は入れてください、と言われることがあり、

物件価格の7割しか借りられない銀行もあります。

したがって、頭金に加え、諸費用資金=物件価格の7%が必要になりますので、

物件価格の2割~3割以上の資金がないと物件が取得できないということになります。

③お金を持っていることを評価する

お金をもっていることを、銀行はとても評価します。なぜだと思いますか?

年収2000万あっても、貯蓄が100万しかない人と、年収500万でも貯蓄が2000万の人がいたら、

どちらが評価が高いでしょうか。

一見すると、年収が高い方は、とても高属性な人に見えますが、貯蓄が100万しかできない浪費家と

みられます。それに引き換え、年収が低い人は、年収500万でも貯蓄2000万も貯める

堅実な方と評価します。

そして、もう一つ銀行からすると、お金を持っていれば、その分はいつでも返済可能なお金として

みることができるわけで、安全性が高くなるからです。

そのため、年収が200万しかなくても、金融資産で2億もっていたら、2億以内の物件であれば、

銀行は融資するでしょう。なぜなら2億の現金で返済が十分に可能だからです。

したがって、銀行がお金をもっていることを評価する基準として、物件価格の2割、3割という

目安を提示することになります。

金融資産は頭金に入れないといけないか?

金融資産として物件価格の2割、3割が必要ですが、頭金として物件価格に2割、3割を

充当しないといけないという話ではありません。銀行としては、融資の審査の土台として

金融資産をどれくらい持っているかを確認しますが、それを頭金に全額入れないといけないことは

まったくありません。

そのため、銀行によってはアパートローンの規定で1割、2割は必須で入れる場合もあれば、

フルローンと言って物件価格全額を貸してくれる場合もあります。

手元にある金融資産を1つ目の物件の頭金に投入してしまうと、大きく金融資産が減ってしまいます。

もし物件価格の2割も頭金を入れてしまったら、購入後は金融資産がほとんどなくなってしまい、

次の物件を購入するまでに4から5年程度掛かります。

これでは、不動産投資を拡大できないので、金融資産を減らさないということがとても重要な

戦略になってくることが理解できるのではないでしょうか。

もちろん、返済額を減らし、リスクを減らしたい方は、頭金に3割、5割等入れていけばいい

と思います。

賃貸経営を拡大するには金融資産を減らさない!

不動産投資では、金融資産がとても大事であることは、

「ご購入できるかどうかは金融資産で決まる!?」で書きましたが、

金融資産を大事にすることが、次につながることを解説いたします。

①1棟目に頭金10%、諸費用7%使うと

金融資産の原資は、サラリーマンであれば給料となります。

自営業の方であれば、事業からの収入もしくは役員報酬等になります。

つまり、毎日働いている中から貯蓄をしていくことになります。

最初1000万の金融資産があったとしても、5000万(利回り10%、返済後の手残り100万)

の物件を購入する際に、頭金10%、諸費用7%掛かったとすると、残る金融資産は

わずか150万となります。

・物件を買うための頭金、諸費用:5000万×(10%+7%)=850万

・購入後の金融資産:1000万―850万=150万

また同じ5000万程度の物件を買うためには、また850万を貯めないといけません。

3年間で850万を貯めようとすると、

・物件の手残り:100万×3年分=300万

・毎年の貯蓄目標:(850万―物件の手残り3年分300万)÷3年=183万

毎年183万、月にすると15万円貯めないといけなくなります。

金融資産を一旦減らしてしまうと、増やすのはとても難しくなるのが想像できましたでしょうか。

②1棟目を諸費用のみ=フルローン

1棟目を諸費用のみで購入できた場合を、シミュレーションします。

先ほどと同じく、金融資産1000万、物件価格5000万(利回り10%、返済後の手残り100万)

の場合です。

・物件を買うための諸費用:5000万×7%=350万

・購入後の金融資産:1000万―350万=650万

・物件の手残り:100万×3年分=300万

・3年後:購入後の金融資産650万+物件の手残り3年分300万=950万

1棟目に諸費用のみで購入できた場合は、物件を3年間きちんと運営するだけで1000万近い

金融資産に戻っています。もちろん給料等からの貯金もできているでしょうから、

1年程度前倒しで1000万超になることも可能です。

そして、究極は、諸費用を含めたオーバーローンです。

③1棟目にオーバーローン

オーバーローンとは、物件価格を超えてローンが組めることです。

諸費用分までや諸費用+リフォーム費用まで含めた場合など様々ですが、

物件価格以上にローンが組めるのでリスクは大きくなりますが、最初に金融資産を持ち出さなくて

良いことがメリットです。

先ほどと同じく、金融資産1000万、物件価格5000万(利回り10%、返済後の手残り100万)

の場合です。

・物件を買うための頭金、諸費用:0万

・購入後の金融資産:1000万―0万=1000万

こうなりますと、1棟目購入前と購入後で金融資産は変わりません。

借入は増えていますが、金融資産が減らないのはとても大きいことです。

リスクが高い手法なので、リスクをコントロールできる方以外にはお勧めしませんが、

複数物件をフルローンでリタイア等を実現されている方は、金融資産を減らさずに、

次々と物件を購入できます。

CCRが重要

ここからは、やや難しい用語解説のため、読み飛ばしても構いません。

自分が投資したお金が、どのくらい回収できているのかを指標として理解しておくと、

不動産投資家の中でも一目置かれるようになります。

CCRとは、キャッシュ・オン・キャッシュ・リターンの略語です。

これは、自己資本配当率といって、自己投下資本に対してキャッシュフローがどのくらいの割合かを

表しています。自己投下資本とは、物件を購入するときに支出(投下)した頭金、諸費用の

合計金額となります。

そして、リターンとは、上記説明の中では、「返済後の手残り100万」と記載しているところです。

・自己投下資本:頭金と諸費用の合計

・返済後の手残りキャッシュフロー:家賃収入―経費―返済額

CCRの計算式は、下記のようになります。

CCR:返済後の手残りキャッシュフロー÷自己投下資本=○○%

上記の①~③までの例でいきますと

①1棟目に頭金10%、諸費用7%

CCR:返済後の手残りキャッシュフロー100万÷自己投下資本850万(5000万の17%)=11.8%

②1棟目に諸費用7%のみ

CCR:返済後の手残りキャッシュフロー100万÷自己投下資本350万(5000万の7%)=28.5%

②1棟目にオーバーローン

CCR:返済後の手残りキャッシュフロー100万÷自己投下資本0万(5000万の0%)=∞無限%

これは、自分の実際に出した投資資金に対する利回りで、物件価格に対する表面利回りや

実質利回りとは違います。自分が実際に出した投資資金が何年で回収できるかを表したものです。

つまり、投資資金が何年で回収できているかを確認することになります。

①1棟目に頭金10%、諸費用7%の場合:10年程度で回収

②1棟目に諸費用7%のみ:3.5年

③1棟目にオーバーローン:投資したタイミングで回収完了している

このように、投資資金がどれくらいの年月で回収できるかを考えていくと、

フルローン、オーバーローンがとても魅力的に見えると思います。

多くの人が、目指すのには理由があるのです。

表面利回り・実質利回りの違い!

表面利回りとは

表面利回りとは、収益不動産を扱っているポータルサイトで表示されている利回りです。

この表面利回りが何かというと、年間の満室想定の家賃収入を物件価格で割った数字です。

表面利回り=【年間の満室想定の家賃収入】÷【物件価格】×100%=○○%

これは、投資する不動産の目安となる利回りです。

何故、目安となるかわかりますでしょうか? 疑問を持ってこの数式を見てください。

よく見ると、左側の家賃収入は、満室想定です。

満室想定を見極めるのはレントロール(賃料表)を分析しないで投資をしてはいけないという

ことです。

そして、もうひとつ不動産投資では、考慮しないといけないことがあります。

それは、経費です。それも、どの収益不動産も同じ経費がかかるわけではないことが、

重要なポイントです。

実質利回りの必要性

不動産投資では、収益不動産によって経費が大きく異なると書きましたが、

どのような経費があるかを挙げてみます。

【運営経費(ランニング費用)】

空室損失費用、管理料、修繕積立金、固定資産税、都市計画税、修繕費用、水道光熱費、リース料、出張費用等

この運営経費で、物件の種類で差が出てくるのが、区分マンションや1棟RCです。

区分マンションは管理料、修繕積立金が占める割合が大きく、この経費を差し引いた利回りを

見ていかないと収支があうかわからないのです。

たまにこのような区分ファミリー物件を見かけます。

〇物件価格600万円、家賃6万円、管理費1万5千円、修繕積立金2万円

表面利回りの計算は下記となります。

表面利回り:家賃6万×12か月÷物件価格600万=12%

これだけを見るととても高い利回りですが、管理費と修繕費を抜いた利回りを算出すると、

⇒(家賃6万円―(諸経費 管理費1万5千円―修繕積立金2万円)×12か月÷物件価格600万=5%

たったの5%まで落ちてしまいます。表面利回りだけみて12%だからいいなと思ってみたけど、

管理費と修繕積立金を除いただけで5%まで下がってしまいます。

これが、表面利回りと実質利回りの差と言われるものです。

いろいろな物件を比較するときに、実質利回りを出さないと比較できないという意味が

理解できましたでしょうか。

今は、管理費と修繕積立金しか経費に織り込んでいませんが、本来の実質利回りの計算は、

他の経費も含まれます。

実質利回りの計算式

実質利回りを計算する際に織り込む経費は物件の運営経費と物件購入時の経費です。

【運営経費(ランニング費用)】

空室損失費用、管理料、修繕積立金、固定資産税、都市計画税、修繕費用、水道光熱費、リース料、出張費用等

【購入経費(初期費用)】

購入時の諸経費:不動産仲介手数料、司法書士手数料、印紙、登記費用等

運営経費と購入経費を織り込んた計算式です。

実質利回り=(【年間家賃収入】-年間運営経費)÷(【物件価格】+購入経費)×100%=○○%

この実質利回りが計算できると、手取りが正確に計算できるようになります。

物件の利回り比較が容易になり、投資対象の選別に活かせるようになります。

以上、センチュリーSEEDでした。

カテゴリ:収益物件 / 投稿日付:2022/03/01 18:29

1棟不動産投資!

リタイアするにははキャッシュフロー

金利3% 10年:96万程度/月

目標キャッシュフロー

具体的には以下のような要因です。

・借入金の返済期間

・借入金の返済方法(元利均等か元金均等か)

・頭金と借入金のバランス

・将来、借入金の金利が上がったとき

・将来、家賃が下がり不動産収入が減ったとき

金融機関で融資を受けるにあたって、返済条件のうち借入期間を長期にすればするほど

毎回の返済額が少なくてすみます。支出が減るわけですから、キャッシュフローはその分

よくなります。もちろん返済期間が長くなれば、その分金融機関の抵当権を外せませんし、

完全に自分のものという気分は味わえないかもしれません。

借入残高の減り方も遅いので、短期の返済と比べて金融機関に返済するトータルな金額は

多くなるのが普通です。とはいえ、キャッシュフロー重視の不動産投資なら、

より長期の借り入れを選ぶのが常道でしょう。

キャッシュフローは、銀行からの借入の内容に大きく変動を受けることになり、

毎月・毎年のキャッシュフローがマイナスだと、「本業以外の安定した収入源」を作るつもりで

始めた不動産投資のために、本業の収入を持ち出して補てんするという本末転倒な事態を

招いてしまいます。

物件の選択をする際には、検討している物件によってもたらされる本当のキャッシュフローを見極め、

そのうえで自己資金の回収率や銀行借入の推移を見ていく必要があります。

簡便的なキャッシュフローの計算

上記のことをすべて把握するのも難しいので、目標を立てる際には、簡便的なキャッシュフローの

計算を用います。

満室収入に対し、経費、空室をあわせて30%程度、返済比率(満室収入に対する返済元金+利息の割合)は50%を見込みます。

つまり満室収入から経費、空室、返済額で80%となるので、家賃収入が1000万であれば、

キャッシュフローは200万とざっくり見込みます。

つまり、家賃収入1000万で、キャッシュフロー200万と計算します。

先ほども書きました通り、返済額は、融資年数と利息によって大きく変わるのですが、

最低でも満室収入になおして返済比率が50%未満になる物件を購入することを前提にしています。

返済比率の50%とは、利回り10%、融資年数27年、金利が2%~2.2%程度で組めた場合です。

利回りが高く、融資年数がさらに長ければもっと返済比率は下がりますし、利回りが低かったり、

融資年数が低くなれば返済比率はもっと上がります。

返済額の出し方は、シミュレーションソフトを使えばいくらでもでてきます。

住宅ローンシミュレーションなどを使うといいです。

例)物件:価格1億、利回り10%、家賃収入1000万、築20年(残存27年=融資年数27年)、金利2%、返済額40万、となり、概ねキャッシュフローは200万程度が残る計算となります。

あくまでも目標の算出のためサラリーマンと同じくらいの年収600万が欲しいということであれば、

キャッシュフロー600万は家賃収入3000万程度あれば達成できるというイメージです。

では、サラリーマンもしくは自営業者でどれくらいあれば、キャッシュフローが十分であり、

リタイアと呼べる状態かというと、多くの方はキャッシュフロー1000万くらいではないでしょうか。

そうすると、キャッシュフロー1000万を目指すとすると先ほどの例)の物件レベル

(キャッシュフロー200万)だと、5棟購入すれば達成することになります。

家賃収入1000万クラスを5棟レベルがあれば、リタイアに近づくというような

イメージを持ってください。

家賃収入1000万クラスとは、利回りにもよりますが、物件価格は8000万~12000万前後の

物件となり、5棟ですと、約5億近い物件を購入しないといけません。

目標キャッシュフローは、簡便的な方法で決めて進みましょう。

プラスして目標キャッシュフローを達成するためには、返済比率は50%以下になる物件を探す

ことが最も重要になります。

目標達成までのシナリオ

では、どのように、目標キャッシュフローまでの購入シナリオを策定するか。

購入シナリオを策定における考慮点

①初期費用

融資が全額のフルローンが引けたとしても初期費用の7%=約700万程度は、必要になります。

5棟で5億円の物件を購入するとなると、約3500万の初期費用が最低限必要になります。

いきなり不動産投資に3500万を投入できるのであればいいのですが、そうでない場合は、

手持ちの資金との兼ね合いで何年かけて取得していくかを考える必要があります。

よく半年でリタイアとか1年で家賃収入5000万まで拡大した人も人がますが、

諸費用まで含めて融資がでるのであれば可能になりますが、諸費用にあてられる現金を

投入したあとは、取得後のキャッシュフローを原資にして再投資していくことになります。

現金が700万円であれば、1億の物件が購入できるマックスとなります。

例えば、価格1億、利回り10%、諸費用700万、キャッシュフロー200万/年の物件を購入すると

1年後:現金700万-諸費用700万+キャッシュフロー200万=200万

2年後:現金200万+キャッシュフロー200万=400万

3年後:現金400万+キャッシュフロー200万=600万

4年後:現金600万+キャッシュフロー200万=800万

5年後:2棟目購入 現金800万-諸費用700万+キャッシュフロー400万=500万

6年後:現金500万+キャッシュフロー400万=900万

7年後:3棟目購入 現金900万-諸費用700万+キャッシュフロー600万=800万

8年後:4棟目購入 現金800万-諸費用700万+キャッシュフロー800万=900万

9年後:5棟目購入 現金900万-諸費用700万+キャッシュフロー1000万=1200万

フルローンが受けれた場合、物件のキャッシュフローだけで増やしていくと9年程度かかかりますが、

給与収入から諸費用にあてれば、もっと早く達成できます。

ただ融資の関係でフルローンがでないとペースはゆっくりになります。

②銀行融資

次に銀行融資です。ペースを速めたくていきなり5億、6億の物件を購入して、

目標キャッシュフローを得たいと思っても、2億以上の融資は非常に難しくなります。

そうすると、現実的には、2億以内の物件をいくつか購入して目標キャッシュフローを

達成しなくてはなりません。つまり3棟から5棟程度の物件を購入していくことが現実的になります。

リスクの面からみても、1棟しかもっていないと、その物件で事件が発生して退去者が属室したり、

地震などで建物が使用不能になったりすると、一発で支払ができなくなります。

そのため1棟の割合を20%程度以内に留めると半分の入居者が退去したとしても、

全体に与える影響は10%程度に収まります。このようなリスク管理の視点も重要になります。

シナリオ策定

自己資金と銀行融資の2億の壁を意識すると目標キャッシュフローを得るまでのシナリオとしては、

- シナリオ①(自己資金1000万以下):1億程度の物件を5棟程度取得する。

- フルローンで初期費用を自己負担するとして、約8年から9年程度達成見込み

- シナリオ②(自己資金2000万以上):2億程度の物件を3棟程度取得する。

- フルローンで初期費用を自己負担するとして、3年~5年で達成見込み

のように作成します。自己資金が大きければ大きいほど、目標キャッシュフローを

達成しやすくなります。仮に4000万以上あれば、フルローンで同じ年に3棟購入して

達成できてしまいます。

シナリオに一番重要な影響を受けるのは、自己資金の額ということになり、自己資金から、

シナリオを策定することになります。

2億円程度内の物件を自己資金から何年くらいで買っていくのかシミュレーションしましょう。

普通にいけば数年は当然かかります。余力をもって4年~8年程度のスパンで増やしていくのが

賃貸経営上もバランスがいいと思います。

本日は、以上になります。

カテゴリ:収益物件 / 投稿日付:2022/03/01 17:58

戦略!

要するに

・1棟目を取得したが2棟目が取得できないこと。

・購入したが、思ったほど利益がでないこと。

・トラブルが多くてもう嫌になること。

・売ろうにも売れないこと。

が起こることです。

そのほとんどの方が投資戦略を考えておらず、なんとなく不動産業者が勧める物件を

ご購入してしまった方です。

騙されないためにも不動産投資には、戦いを簡単にする作戦が必要になるのです。

戦略を考える!

戦略を考える上で、キャッシュフローという言葉が大事になります。

キャッシュフローとは、お金の流れです。

このキャッシュフローが、多く出ていれば失敗しませんし、少なければ失敗します。

・1棟投資

・区分投資(新築含む)

・築古1棟(土地の価格のみ)投資

・戸建投資(築古)

・新築投資(区分除く)

・借地権投資

・底地投資

上記に挙げました投資の方法で戦略を考えます。

1棟投資

特銀行借入のレバレッジを最大限活用しながら、キャッシュフローの最大化に主眼を

置いた投資となります。リタイアを目指すならこの手法が最短で実現できる可能性がある方法です。

サラリーマンをリタイアもしくは脱サラした人が多くいる方法です。

リスクとしては、多額の借入をするので、借入のコントロールをできるスキルが必要となります。

銀行への借入返済額が満室収入に対する割合が重要なポイントとなります。

銀行からの借入を行い、規模を拡大していくこの手法は、不動産で短期間で

リタイアしたいと考えている人には必須のスキルになっています。

区分投資(新築含む)

マンションの1室の投資する手法です。

複数所有するまでは、入居するかしないかで稼働率が0%か100%になる投資です。

管理費や修繕費の負担が1棟投資よりも多く、経費率の高い投資です。

つまり収入に対する手残りが少ない投資手法です。

①借金有り

・新築

販売業者が建築した新築マンションの区分に投資する手法です。

利回りは、4%~5%程度が多く、キャッシュフローはほとんど出ない投資のため、年収が高く節税目的に買われる方が大半です。

新築区分投資は、銀行の担保評価が高くはないため、個人の属性=年収をベースに融資を行います。

最初の1戸は買いやすいですが、複数増やしていくのは、年収次第となり難しくなります。

新築の区分マンションは、1Kや1LDK程度の大きさのため、実需向けではなく投資家向けのため、

築20年後や築30年後に購入した価格で売却できる可能性は低い。

そのため、価値の減少分で節税したいという方に向いている投資のため、

不動産で拡大していきたい人には向いていません。

・中古

価格が1000万以下程度に落ちた中古の区分へ投資する手法です。

高利回りが安く買えると、キャッシュフローは少しでてきます。

表面利回りではなく、管理費・修繕積立金の経費を除いたネット利回りが高い物件に投資を

していくことになります

中古区分投資も、新築同様、銀行の担保評価が高くないため、個人の属性=年収をベースに

融資を行います。複数増やしていくには、年収次第となり、拡大には向かない投資手法となります。

②現金買い

中古の低額の区分マンションを現金で購入する手法です。

借入がないために、リスクがあまりない投資であり、少額ながらキャッシュフローは確保できます。

デメリットは、現金が投資の限界となり、拡大するのに時間のかかる手法です。

銀行の借入が怖く、少しづつ拡大したい方に向いています。

サラリーマンでリスクの取りたくない方は現金で中古区分投資を始めるのは、

お勧めできる方法となります。300万~500万程度の区分投資を行い、サラリーマンからの

収入と購入した区分投資からのキャッシュフローを合わせて、数年に一度購入して、

安全に投資を進めていくことができます。

築古1棟(土地の価格のみ)投資

築古投資は、築古のアパートやマンションを土地値ベースで購入していく方法です。

売価と土地値が同じか、土地値が売価を上回っている物件に投資していく手法です。

築古のため、銀行融資は、やや難しくなります。

土地値の評価があるので銀行の担保評価はでるのですが、融資年数が伸びにくく、

キャッシュフローが出すのは意外と難しい手法です。

但し、土地は、毎年減価しない資産であるため、借入して毎年返済すると、

どんどん資産が増えていきます。そのため、年数を経過すると、決算書がよくなっていくため、

最初は苦労しますが、時間の経過とともに銀行が積極的に融資すしてくれる可能性が高まります。

その時でも都市銀行は難しく、どちらかというと信用金庫や信用組合、地銀レベルしか融資しない

ため、エリアがある程度限定される特徴があります。

戸建投資(築古)

1戸建ての中古住宅に投資する手法です。

築年数がある程度経過した1戸建てについては、建物価値がほぼゼロになっていくため、

土地値での取引となります。

アパートよりも少額となるため、金額的には、区分投資に次ぎ、投資しやすくなります。

安く購入できるわりに、賃貸需要が高いため、投資家の人気の投資手法となっています。

但し、銀行融資の面から築古(土地値)投資と同じく、担保評価はでても融資年数が短いため、

借入するとキャッシュフローがでにくい特徴があります。

築古戸建投資は、区分投資の現金買いと同じく現金で購入するといいです。

拡大のスピードはないものの区分投資よりは担保評価がでるため、時間の経過とともに、

銀行融資もつきやすくなるため、拡大も可能となります。

戸建は、建物に詳しくないと、購入後のリフォーム費用に多額のお金がかかることがよくあります。

新築投資(区分除く)

アパートやマンションを新築で建築する手法です。

新築のため、賃貸需要も高く、当初10年間は建物の問題が起きにくい特徴があります。

但し、土地を取得し、建物を建築するとなると、開発に近いスキルが求められるため、

ややプロ向きとなります。資金的には、土地取得から建物が建つまでと、

建築後満室にするまでの期間の銀行への返済に余裕がある人しかできません。

1棟目からできる人は、地主大家で土地が既にあり資金的に余裕がある人、

大家として規模があり資金的に余裕がある人に向いている投資といえます。

新築投資は、銀行が融資しやすく、融資年数もMAX近く引けるため、

キャッシュフローが出やすい投資です。

また、出口として売却も耐用年数がたくさんあるため、出口が描きやすいこともメリットです。

規模を拡大している大家は、新築投資に切り替えている大家も多く、魅力的な投資手法です。

借地権投資

土地を地主から借りて、建物を所有することを借地権建物といいます。

土地は、地代を払うのみのため、建物のしかお金がかからないため、賃貸に出すと

土地・建物で購入した場合よりも高利回りになるのが特徴です。

建物しか所有していないため、銀行の担保評価は厳しくなりますので、

融資金額、融資年数とも伸びず、借入するとキャッシュフローは出にくい投資手法です。

また、建替え時や購入した人は、地主に承諾料が必要になるため、地主との交渉が入るため、

ややプロ向きの投資といえます。

建物の減価償却が大きくなるため、利益が出ている法人の節税として使うのも一つの手です。

底地投資

借地権投資と逆で、土地・建物の内、土地のみ所有して投資します。つまり地主です。

建物を所有していないため、建物の管理等をする必要がなく、駐車場運営とほぼ同じくらいの

手間となります。

底地権の利回りはあまり高くなく、2%~5%くらいまでの間となっていて、

手間や経費はかからないが、低利回りとなります。

但し、建物を建て替える場合や売買時には承諾料を取る事ができるので、10年、20年の通算で

みると、不確定ながらも実質利回りは高くなります。

また、出口としては、建物所有者が土地を購入したいときもしくは建物所有者から建物を

買い取ってほしいと言われた場合です。

底地権の市場はプロと一部の限定された人の世界で流通しますから、高く売れませんが、

建物所有者が買いたい場合には、高く売却できる可能性があります。

建物所有から建物を買い取ると、市場の土地・建物付きか建物を解体して土地で売ることも

できるので、一般市場で高く売却できます。

但し、利回りが低いことと銀行も慣れていないため、融資はほぼ期待できません。

現金で購入することになります。

まとめ

どの投資手法にもメリット・デメリットはありますので、目標と自分にあう投資手法を

見つけることが重要です。

1棟投資、区分投資、新築投資、築古投資、借地権投資など、投資手法はたくさんあります。

リタイアするためのキャッシュフロー獲得に重視するのか、借金はなるだけしない戦略を取るのか、

既に規模が大きく節税向きの物件が欲しいときなのか、などステージによっても異なるので、

投資手法を勉強して今後の投資戦略を立てていきましょう。

本日は、以上になります。